Nhóm khách hàng sử dụng ngân hàng số đang có những thay đổi giữa các độ tuổi và mức thu nhập. Người dùng sẵn sàng chi trả nhiều hơn cho các sản phẩm, dịch vụ tài chính số. Các ngân hàng cần làm gì để đón đầu xu hướng này?

1. Khách hàng thật sự kỳ vọng những gì từ các sản phẩm và dịch vụ ngân hàng số?

Một khảo sát với hơn 1.000 người tiêu dùng ở các độ tuổi từ 18 – 45 với các mức thu nhập từ $50,000 – $150,000/năm để xác định các sản phẩm và dịch vụ ngân hàng số nào hiện đang chiếm ưu thế đã được thực hiện và rút ra 06 kết luận dưới đây:

| 1. Nhóm khách hàng trung tuổi với tài chính ổn định sẵn sàng hơn đối với các dịch vụ số từ ngân hàng | 2. Ngoài những khó khăn, COVID-19 cũng đã tạo ra những cơ hội mới để đầu tư và quản lý dòng tiền hiệu quả | 3. Khách hàng với độ tuổi thanh thiếu niên có xu hướng chi trả nhiều hơn đối với các dịch vụ ngân hàng |

| Do dành nhiều thời gian ở nhà hơn trong thời gian xảy ra đại dịch, khách hàng có xu hướng sử dụng thiết bị di động của họ thường xuyên để giao dịch ngân hàng. Nghiên cứu cũng cho thấy rằng kể từ giai đoạn đầu của COVID-19, những khách hàng thu nhập cao đã hạn chế tối đa việc trực tiếp tới chi nhánh. Họ sẵn sàng đăng ký sản phẩm/dịch vụ ngân hàng số hơn. Mức độ sẵn sàng đăng ký sản phẩm/dịch vụ ngân hàng số tăng 15% đối với khách hàng trong độ tuổi trên 45. 64% phân khúc KH này đã sử dụng dịch vụ gửi tiền tiết kiệm trực tuyến. Thời kỳ dịch bệnh đã chứng kiến tỷ lệ chấp nhận sử dụng các dịch vụ ngân hàng số cao nhất trong mọi độ tuổi. | Các sản phẩm/dịch vụ quản lý đầu tư và quản lý tài chính điện tử trở nên ngày càng phổ biến, đặc biệt là ở phân khúc khách hàng dưới 45 tuổi. Tỷ lệ đồng ý sử dụng dịch vụ này đạt 39%, tăng 13% trong vòng chưa đầy một năm. Những khách hàng thu nhập cao, trên 150 nghìn đô la Mỹ/năm có xu hướng đầu tư nhiều hơn và tỷ lệ chấp nhận sử dụng với các dịch vụ quản lý đầu tư và tài chính số cao nhất với 53%. | Tổng quan, có khoảng 61% khách hàng sẵn sàng trả tiền cho các dịch vụ ngân hàng số. Trung bình, khách hàng sẵn sàng trả 13 đô la Mỹ phí một lần cho tính năng ngân hàng số mà họ mong muốn và 9 đô la phí duy trì hàng tháng. Khách hàng trẻ hơn với độ tuổi từ 18 – 24 sẵn sàng trả nhiều hơn: trung bình 15 đô la Mỹ phí một lần và 10 đô la Mỹ với phí thanh toán thuê bao hàng tháng. |

| Điều này có ý nghĩa gì? Trước đây, dịch vụ số từng chỉ tập trung vào những khách hàng trẻ, yêu thích công nghệ và sẵn sàng chấp nhận cái mới. Đứng trước những biến đổi khách quan, nhu cầu từ người dùng đã trải dài trên các phân khúc lớn tuổi hơn với tài chính tốt hơn, làm tăng áp lực cho hệ thống ngân hàng trong việc nâng cao trải nghiệm dịch vụ số. Một số ngân hàng như Ellevest và Monument Bank đang dẫn đầu, nhắm mục tiêu vào phân khúc khách hàng cao cấp. | Điều này có ý nghĩa gì? Ngân hàng số không chỉ tạo ra trải nghiệm trực tuyến hay di động đối với dịch vụ tiết kiệm và cho vay; nó bao gồm các gợi ý thông minh cho phép người tiêu dùng quản lý tài chính hiệu quả hơn. | Điều này có ý nghĩa gì? Tận dụng nhu cầu mạnh mẽ từ Gen Z và Millennials đối với các dịch vụ ngân hàng số sẽ tạo ra cơ hội tăng trưởng doanh thu cho các ngân hàng. |

| 04. Các dịch vụ theo mô hình thuê bao (Subcription) phải minh bạch và cho phép hủy dịch vụ linh hoạt | 05. Các lợi ích bổ sung dành cho khách hàng thân thiết và các chương trình quà tặng | 06. Khách hàng trẻ tuổi đánh giá cao những tác động tích cực với xã hội và môi trường khi trải nghiệm ngân hàng số của họ |

| Trong số khách hàng sẵn sàng thanh toán cho các dịch vụ số, 59% thích thanh toán một lần, trong khi 41% thích mô hình thuê bao. Mối quan tâm chính của họ đối với mô hình Subscriptions này là phí và lệ phí ẩn (55%), quên hủy đăng ký (52%) và không còn tìm thấy các tính năng hữu ích trong tương lai (48%). Kết quả này là như nhau giữa độ tuổi và khung thu nhập. | Kết quả chỉ ra, 35% khách hàng vẫn trung thành với dịch vụ ngân hàng hiện tại, chờ đợi các tính năng cải tiến và có mức độ sẵn sàng tương đối thấp đối với thanh toán cho dịch vụ trả phí theo cả hai mô hình thanh toán một lần và mô hình thuê bao subscriptions.Tuy nhiên, những Challenger Banks đã nhanh chóng nắm bắt tâm lý khách hàng đối với chương trình quà tặng bằng cách tung ra các chương trình tặng quà/khuyến mại khi đăng ký thẻ ghi nợ mới và tận dụng chúng để thu hút thêm lượng khách hàng mới. | Đối với nhóm khách hàng trong độ tuổi từ 18 – 24, tác động xã hội và môi trường là ưu tiên khi họ lựa chọn sử dụng các dịch vụ ngân hàng số. Trong đó, 57% thế hệ trẻ là khách hàng sử dụng ngân hàng số có nhu cầu tích hợp thêm các trải nghiệm và dịch vụ giá trị gia tăng khác. |

| Điều này ý nghĩa gì? Khách hàng yêu cầu sự tin cậy, minh bạch từ nhà cung cấp dịch vụ của họ. Mô hình thuê bao subscriptions từ ngân hàng được quản lý tốt sẽ giúp củng cố lòng trung thành của khách hàng trong dài hạn. | Điều này có ý nghĩa gì? Mặc dù các chương trình dành cho khách hàng thân thiết và quà tặng cần sự đầu tư, nhưng nếu sử dụng nó hợp lý sẽ mang lại cho ngân hàng những dữ liệu khách hàng số tiềm năng. | Điều này ý nghĩa gì? Các ngân hàng hiện đang tập trung vào thế hệ Z hoặc Millennial, tạo sợi dây gắn kết sâu sắc với khách hàng bằng cách tạo ra các đề xuất về giá trị sản phẩm tài chính và tập trung vào tác động tích cực với xã hội và môi trường. |

2. Các mô hình kinh doanh ngân hàng số liệu có khả thi?

Tăng doanh thu từ những biến động tích cực từ thị trường

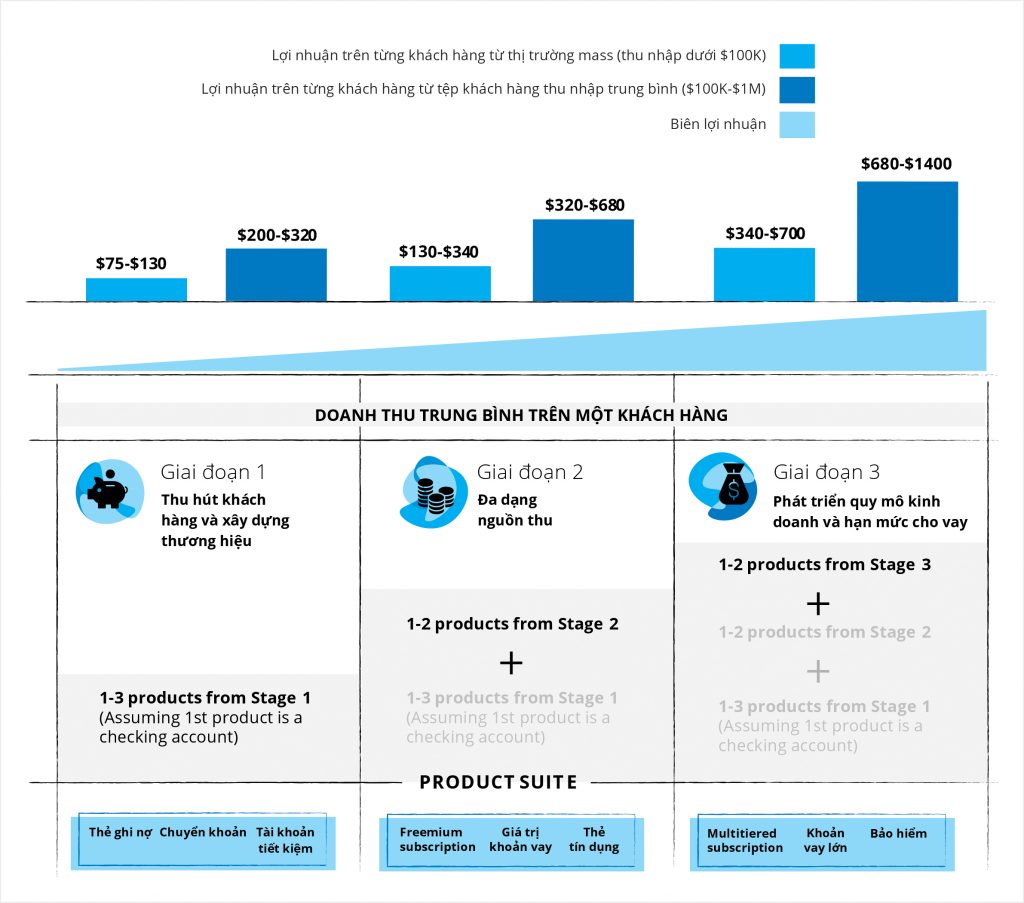

Khi khách hàng tương tác nhiều hơn, quan tâm và đăng ký các sản phẩm/dịch vụ giá trị gia tăng trên ngân hàng số, doanh thu trên mỗi khách hàng có thể tăng theo cấp số nhân. Từ đó, các ngân hàng có thể tạo ra doanh thu và tỷ suất lợi nhuận với mỗi khách hàng cao hơn, nhờ khả năng tận dụng uy tín thương hiệu và niềm tin khách hàng.

Sự đa dạng nguồn thu

Lãi suất cao sẽ tiếp tục đe dọa khả năng tồn tại của các mô hình kinh doanh dựa trên lãi suất tiền gửi. Những Challenger banks với danh mục đầu tư và phân khúc khách hàng đa dạng đang đạt được doanh thu và tỷ lệ tăng trưởng ổn định. Ví dụ, Starling Bank đã tận dụng nhu cầu ngày càng tăng từ phân khúc doanh nghiệp vừa và nhỏ SMB và dần mở rộng sang phân khúc này như là động lực chính giúp gia tăng lợi nhuận. Dịch vụ đăng ký và tính phí dịch vụ giúp ngân hàng đảm bảo nguồn thu ổn định trước sự biến động của lãi suất tiền gửi truyền thống hoặc các sản phẩm liên quan đến tín dụng.

Nhắm mục tiêu đến khách hàng thu nhập cao

Doanh thu trung bình thu được từ khách hàng thu nhập cao có thể cao hơn gấp 2 lần so với doanh thu từ khách hàng có thu nhập trung bình. Những ngân hàng số như Ellevest, Alpian và Monument là minh chứng rõ ràng nhất cho những thành công lớn thông qua việc nhắm mục tiêu chiến lược vào các phân khúc khách hàng giàu có.

Khả năng sinh lời đi kèm với tăng trưởng bền vững

Nhiều ngân hàng hiện tại chỉ mới bắt đầu vài năm phát triển ngân hàng số và vẫn chưa thu được lợi nhuận. Ngược lại, những ngân hàng số trưởng thành (ví dụ: Aldermore, OakNorth Bank và Tinkoff Bank) với danh mục đầu tư và phân khúc khách hàng đa dạng đang bắt đầu gặt hái những thành công đầu tiên từ kết quả kinh doanh ấn tượng. Doanh thu từ những dịch vụ ngân hàng số ngày càng ổn định và tăng trưởng nhanh.

Cơ quan quản lý Prudential Rules Authority (PRA) của Vương quốc Anh hy vọng các công ty khởi nghiệp ít nhất sẽ có khả năng sinh lời trong vòng 5 năm kể từ khi họ bắt đầu ra mắt, thay vì dựa vào vốn của nhà đầu tư. Năm 2019, Cơ quan tiền tệ Singapore đã đưa ra thông báo rằng họ sẽ cấp phép cho ngân hàng số, với một trong những tiêu chí cốt lõi là yêu cầu người đại diện chứng minh được tính bền vững của mô hình kinh doanh ngân hàng số mà họ đề xuất.

Điều này, cùng với nhu cầu ngày càng tăng của khách hàng đối với các dịch vụ số chứng tỏ rằng lợi nhuận từ ngân hàng số chỉ còn là vấn đề thời gian. Với những phản hồi tích cực từ thị trường, kết hợp cùng sự hiệu quả của cơ sở hạ tầng, những ngân hàng có cơ hội rất lớn để cạnh tranh thành công trên môi trường ngân hàng số.

DBS, một ngân hàng của Singapore, đơn vị đã tung ra dịch vụ ngân hàng số của vào năm 2016 và chỉ một năm sau đó đã báo cáo rằng khách hàng số mang lại lợi nhuận cho họ cao hơn tới 42% so với khách hàng truyền thống.

Làm thế nào để phát triển ngân hàng số cạnh tranh và bền vững ?

Để đủ sức cạnh tranh, nâng cao chất lượng và lợi nhuận khi phát triển ngân hàng số, các ngân hàng cần thực hiện những nguyên tắc:

Tăng cường tương tác với người dùng

Bắt đầu bằng cách thu hút khách hàng thông qua những trải nghiệm dịch vụ tài chính thú vị và hấp dẫn, với mức giá hợp lý để cạnh tranh và phát triển nền tảng khách hàng riêng.

Mở rộng danh mục sản phẩm/dịch vụ, ngoài các sản phẩm/dịch vụ truyền thống

Nâng cao chất lượng dịch vụ và tính cạnh tranh bằng cách cung cấp các dịch vụ sáng tạo, khác biệt mà khách hàng sẵn sàng trả tiền.

Giúp khách hàng quản lý tài chính hiệu quả

Giúp khách hàng tiếp cận với các cơ hội cá nhân để có thể phát triển tài chính bền vững, thông qua việc tận dụng cơ sở dữ liệu tài chính thu thập được.

Hướng tới nhóm khách hàng Gen Z – thế hệ người dùng tiếp theo của ngân hàng số

Thu hút thế hệ tiếp theo của các ngân hàng số bắt nguồn từ ngôn ngữ, sự đồng cảm và những sản phẩm, dịch vụ giá trị gia tăng hướng tới những tác động tích cực của xã hội và môi trường.