Open API – Sự hợp tác đôi bên cùng có lợi

“Open”, là một từ khóa cũ nhưng lại là khái niệm mới đang xuất hiện với tần suất ngày một lớn trong nền công nghiệp dịch vụ tài chính, đứng đầu trong xu hướng chuyển đổi của ngành dịch vụ Tài chính – Ngân hàng. Các khái niệm Open data (Dữ liệu Mở), Open API (API Mở) và Open Banking (Ngân hàng Mở), dần trở nên quen thuộc. Vậy thực sự Open – Mở là như thế nào? “Open” – Từ khóa cũ nhưng khái niệm mới “Open” vốn là từ khóa đề cập đến khả năng của các công ty trong việc phát triển dịch vụ của họ ra bên ngoài, để các đối tác bên ngoài hoặc thậm chí đối thủ cạnh tranh có thể sử dụng các dịch vụ này với mục tiêu cao nhất là mang lại giá trị gia tăng cho khách hàng. Trao đổi, hợp tác, nâng cao chất lượng dịch vụ là những giá trị do từ khóa “Open” này mang lại. Xu hướng “Open” ngày càng trở nên phổ biến nhờ sự phát triển của các Open API (Giao diện lập trình ứng dụng mở). Sử dụng rộng rãi Open API, các tổ chức/doanh nghiệp tạo thành một hệ sinh thái API thực sự; cung cấp những trải nghiệm khách hàng tuyệt vời nhất nhờ khả năng kết hợp các dịch vụ số của nhiều nhà cung cấp trong một ứng dụng. Open API – Sự hợp tác đôi bên cùng có lợi Trong lĩnh vực công nghệ thông tin, quá trình phát triển này đã diễn ra nhiều năm (ví dụ: lĩnh vực du lịch, khách hàng có thể đặt phòng trực tuyến từ bất kỳ khách sạn nào thông qua các ứng dụng tích hợp tính năng thanh toán điện tử). Một ví dụ điển hình khác là Uber. Trong những thời kỳ phát triển bùng nổ, Uber đã có giá trị vốn hóa thị trường vượt qua cả BMW. Kết quả này chủ yếu phụ thuộc vào lợi ích từ kết nối đa dạng dịch vụ API giữa Uber và các bên thứ 3: Việc kết hợp các dịch vụ API hàng đầu này cho phép các công ty khởi nghiệp như Uber mang đến trải nghiệm người dùng tuyệt vời và sáng tạo chỉ sau một khoảng thời gian rất ngắn, là minh chứng rõ ràng cho những lợi ích từ kết nối cộng đồng mở, tạo hệ sinh thái mở với Open API, thúc đẩy các doanh nghiệp đổi mới và sáng tạo không ngừng. Giai đoạn sau đó, các công ty khởi nghiệp này thường sẽ tự phát triển và cung cấp API của riêng họ và cho phép tích hợp dễ dàng với các dịch vụ của các công ty khác. Ví dụ: API của Uber cũng được tích hợp trong ứng dụng của hãng hàng không Mỹ – United Airlines. Những ví dụ trên cho thấy lợi ích chung của một hệ sinh thái Open API. Khi đó, doanh nghiệp cung cấp dịch vụ trực tiếp với khách hàng sẽ bổ sung những tiện ích theo nhu cầu của người dùng, trong khi các bên thứ ba có thể thu được lợi nhuận khi các API của mình được sử dụng nhiều hơn. Với hoạt động hợp tác đôi bên cùng có lợi này, người hưởng lợi nhiều nhất chính là khách hàng. Ví dụ về Uber chắc chắn không phải là một trường hợp duy nhất cho thấy tiềm năng của Open API. Đơn cử một ví dụ khác: UPS đã thành công trong việc tăng thị phần bằng cách tích hợp API của mình vào các trang web trực tuyến hoặc eBay đã tạo ra 60% doanh thu thông qua các API của mình. Open Banking – Phá bỏ sự bảo thủ và độc quyền thị trường của ngân hàng Lĩnh vực Ngân hàng, với sự bảo thủ trong việc tiếp cận và ứng dụng công nghệ mới, sự tự tin vào tính độc quyền thị trường, đang là lĩnh vực cần phải đổi mới trước tiên để đáp ứng nhu cầu ngày càng tăng từ khách hàng. “Ngân hàng Mở” – Open Banking sử dụng các Open API đang trở thành một xu hướng mới, được thúc đẩy bởi sự thay đổi chóng mặt và gia tăng nhu cầu từ khách hàng. Cạnh tranh khốc liệt với các công ty Fintech và các quy định pháp luật mới như Chỉ thị sửa đổi về dịch vụ thanh toán PSD2 là những yếu tố thúc đẩy ngân hàng thực hiện “Mở” dữ liệu và kiến trúc của họ đồng thời vẫn tuân thủ nghiêm ngặt các quy định bảo vệ thông tin khách hàng (như GDPR – Quy định về bảo mật thông tin của EU). Trong Báo cáo Ngân hàng số (Digital Banking Report) năm 2017, Open Banking – Ngân hàng Mở được các lãnh đạo ngân hàng hàng đầu thế giới xếp hàng 4 trong những xu hướng quan trọng nhất năm 2017, dù cách đó 1 năm còn không xuất hiện trong TOP 10. Open Banking hiện vẫn đang tiếp tục khẳng định xu thế đứng đầu làn sóng chuyển đổi số ngành Tài chính – Ngân hàng khi các tổ chức Tài chính – Ngân hàng, dịch vụ thanh toán trực tuyến tại các quốc gia tiếp nhận, ứng dụng và phát triển mạnh mẽ. Những thay đổi trong lĩnh vực ngân hàng đã thúc đẩy tốc độ ứng dụng Ngân hàng Mở bao gồm: Ví dụ: Khách hàng đang yêu cầu các ngân hàng cung cấp các dịch vụ như quản lý tài chính cá nhân toàn diện 360 ° (bao gồm các thông tin về tài sản và nợ của một cá nhân tại nhiều tổ chức tài chính khác nhau). Chế độ quản lý 360 ° này không chỉ giúp khách hàng có thể quản lý tổng thể tài chính của mình mà còn

SAVIS trở thành Nhà cung cấp dịch vụ tin cậy QTSP về dịch vụ ký số, con dấu điện tử đảm bảo theo mô hình ký số từ xa Remote Signing đầu tiên và duy nhất tại Việt Nam

Sau hơn 2 năm chuẩn bị kỹ lưỡng, tháng 07 năm 2021, công ty Cổ phần Công nghệ SAVIS đã trở thành Đơn vị đầu tiên đạt chứng nhận QTSP tại Việt Nam theo Quy định về định danh điện tử và các dịch vụ tin cậy eIDAS của Liên minh châu Âu (EU). Kết quả này đồng nghĩa với việc 27 quốc gia thuộc Liên minh châu Âu hoàn toàn công nhận dịch vụ chữ ký số, con dấu điện tử đảm bảo của SAVIS. Chứng nhận QTSP sẽ là tiền đề cho việc hợp pháp hóa các hợp đồng điện tử, văn bản, chứng từ điện tử ký kết giữa các cá nhân, tổ chức, doanh nghiệp Việt Nam và đối tác EU. Sự kiện mở ra những bước tiến quan trọng nhằm thúc đẩy giao thương, thương mại điện tử, giao dịch toàn cầu, cung cấp dịch vụ xuyên biên giới giữa Việt Nam và EU trong bối cảnh những hiệp định khung về đối tác – hợp tác toàn diện Việt Nam – EU, hiệp định thương mại tự do EVFTA đã chính thức có hiệu lực. 1. Về chứng nhận QTSP Quy định eIDAS về định danh điện tử và dịch vụ tin cậy là khung pháp lý toàn diện nhất cho chữ ký điện tử, con dấu điện tử, dấu thời gian điện tử, vận chuyển điện tử và chứng thực trang điện tử. Để tạo dựng niềm tin giữa các tổ chức, cá nhân trong thị trường chung châu Âu, Quy định eIDAS áp dụng chứng nhận Nhà cung cấp dịch vụ tin cậy đảm bảo (QTSP) như một tiêu chuẩn cao nhất về sự an toàn, tin cậy, bảo mật trong giao dịch điện tử. Hiện nay, chỉ có chữ ký điện tử đảm bảo QES cho cá nhân, con dấu điện tử đảm bảo cho tổ chức QSeal cung cấp bởi nhà cung cấp dịch vụ tin cậy đảm bảo QTSP được công nhận trên toàn lãnh thổ EU về hiệu lực pháp lý tương đương chữ ký tay hoặc dấu mộc mà không phải trải qua bất cứ thủ tục đánh giá hay giải trình nào khác. Cơ chế kiểm định và đánh giá công nhận một QTSP được xếp hạng khắt khe bậc nhất châu Âu khi mọi tiêu chí đều yêu cầu phải đáp ứng tuyệt đối. 2. SAVIS trở thành QTSP đầu tiên tại Việt Nam về dịch vụ ký số, con dấu điện tử đảm bảo theo mô hình ký số từ xa Remote Signing Trải qua những bài đánh giá nghiêm ngặt, SAVIS đã chính thức trở thành Nhà cung cấp dịch vụ tin cậy QTSP về dịch vụ ký số, con dấu điện tử đảm bảo theo mô hình ký số từ xa Remote Signing đầu tiên và duy nhất tại Việt Nam đáp ứng Quy định eIDAS do một cơ quan kiểm định tuân thủ của Uỷ ban châu Âu cấp phép. Đối chiếu với các quy định pháp luật Việt Nam như Nghị định 130/2018/NĐ-CP và Thông tư 16/2019/TT-BTTTT, SAVIS đủ năng lực cung cấp dịch vụ ký số theo mô hình ký số từ xa, đáp ứng đầy đủ những tiêu chuẩn kỹ thuật bắt buộc về dịch vụ chứng thực điện tử và chữ ký số, đồng thời vượt trội hơn ở quy trình quản lý, vận hành, an ninh hệ thống theo các tiêu chuẩn cao nhất của Quy định eIDAS và ISO/IEC 27001. Từ đây, các dịch vụ ký số do SAVIS cung cấp được chấp nhận rộng rãi không những ở Việt Nam mà cả thị trường EU cho thương mại xuyên biên giới. Dịch vụ ký số, chữ ký số đóng vai trò đặc biệt trong thúc đẩy chuyển đổi số, là công cụ quan trọng đầu tiên các tổ chức, cá nhân phải trang bị trên tiến trình số hoá. Tuy nhiên, những hình thức ký số sử dụng USB token phổ biến hiện nay lại bộc lộ nhiều nhược điểm lớn như tính tương thích kém, phụ thuộc vào các cổng kết nối của thiết bị, thiếu tính cơ động, linh hoạt, không phù hợp cho các tổ chức có nhu cầu ký số lớn, ký cùng lúc nhiều tài liệu điện tử. Trong khi, công nghệ và những lệnh giãn cách do dịch bệnh đang yêu cầu con người phải làm việc từ xa, xử lý nghiệp vụ, quan hệ khách hàng mọi lúc, mọi nơi, trên mọi thiết bị. Một giải pháp quan trọng để ký kết hợp đồng điện tử, giao dịch điện tử, chứng từ điện tử như ký số dường như đang lạc hậu trước điều kiện mới. Hơn nữa, USB token hay Smart card có độ an toàn mức độ thấp, không còn đáp ứng tiêu chuẩn của nhiều nước trên thế giới và đừng trước nguy cơ bị loại bỏ trong tương lai gần. Mô hình ký số từ xa Remote Signing do SAVIS cung cấp chính thức đi vào hoạt động sẽ là bước phát triển lớn cho thị trường chữ ký số, đưa việc sử dụng ký số trong giao dịch điện tử, số hoá tài liệu trở nên phổ biến hơn nữa tại Việt Nam. Bởi, đúng như tên gọi của nó, với ký số từ xa, người dùng hoàn toàn có thể ký số mọi lúc, mọi nơi, trên bất kỳ thiết bị nào như laptop, máy tính bảng hay điện thoại thông minh với mức độ tin cậy, an toàn vượt trội so với những phương thức truyền thống. 3. QTSP thay đổi bức tranh thương mại điện tử, Tài chính số – Ngân hàng số Nghị viện châu Âu đã thông qua Chỉ thị sửa đổi về dịch vụ thanh toán PSD2, trong đó chấp nhận sử dụng chữ ký số đảm bảo QES và con dấu điện tử đảm bảo QSeal cho quy trình định danh, xác thực điện

Open Banking đã thay đổi bức tranh toàn cảnh ngành ngân hàng như thế nào?

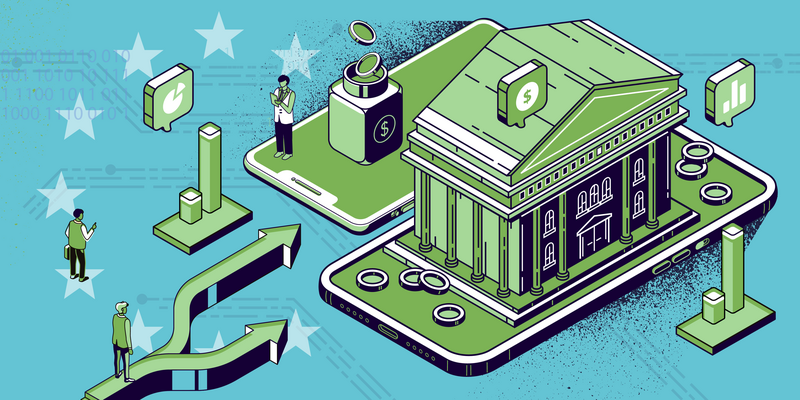

Công nghệ đang ngày càng khẳng định vai trò và sức mạnh của mình trong mọi ngành nghề. Chúng làm thay đổi cuộc sống của mỗi người và cách vận hành của mỗi tổ chức, doanh nghiệp. Một thập kỷ qua, chúng ta có thể chứng kiến sự phát triển đột phá của những doanh nghiệp công nghệ như Facebook, Google, Microsoft… Trước sự lên ngôi của công nghệ và những thay đổi về hành vi người tiêu dùng, ngân hàng cần có những thay đổi rõ rệt, ứng dụng công nghệ mạnh mẽ hơn nữa. Điều này đặt ra câu hỏi lớn đòi hỏi những thay đổi mang tính cách mạng từ lĩnh vực Tài chính – Ngân hàng và vai trò đó được đặt lên vai của Ngân hàng mở – Open Banking. Công nghệ đang ngày càng khẳng định vai trò và sức mạnh của mình trong mọi ngành nghề. Chúng làm thay đổi cuộc sống của mỗi người và cách vận hành của mỗi tổ chức, doanh nghiệp. Một thập kỷ qua, chúng ta có thể chứng kiến sự phát triển đột phá của những doanh nghiệp công nghệ như Facebook, Google, Microsoft… Trước sự lên ngôi của công nghệ và những thay đổi về hành vi người tiêu dùng, ngân hàng cần có những thay đổi rõ rệt, ứng dụng công nghệ mạnh mẽ hơn nữa. Điều này đặt ra câu hỏi lớn đòi hỏi những thay đổi mang tính cách mạng từ lĩnh vực Tài chính – Ngân hàng và vai trò đó được đặt lên vai của Ngân hàng mở – Open Banking. Ngày 8 tháng 10 năm 2015, Nghị viện châu Âu đã chính thức thông qua Chỉ thị sửa đổi về Dịch vụ thanh toán (PSD2). Những quy định mới này có vai trò tăng cường bảo vệ người tiêu dùng và nhằm thúc đẩy sự phát triển và sử dụng các phương thức thanh toán trực tuyến. PSD2 là nền tảng để xây dựng ngân hàng số với các điều khoản cho phép bên thứ ba truy cập tài khoản thông qua API. Việc thúc đẩy sự phát triển của các API và sự xuất hiện của các công ty công nghệ tài chính Fintech có vai trò đẩy nhanh quá trình chuyển đổi số của các ngân hàng và bước vào kỷ nguyên Ngân hàng Mở – Open Banking. Tổng quan về API API là những tiêu chuẩn cho phép các phần mềm giao tiếp và trao đổi thông tin. API được hiểu là phương thức để các ứng dụng trên nhiều máy tính khác nhau sử dụng cùng một ngôn ngữ trong việc trao đổi dữ liệu qua hạ tầng mạng. Ban đầu, API thường được sử dụng để liên kết các thành phần của phần mềm trong một tổ chức, nhưng cùng với sự phát triển của Internet, các API bên ngoài và public API ngày càng trở nên phổ biến. Một tổ chức có thể sử dụng public API để cho phép bên thứ ba truy cập vào dữ liệu hoặc dịch vụ của họ dưới sự kiểm soát, nghĩa là cấp phép truy cập đối với một số tính năng nhất định trong phần mềm, trong khi những phần còn lại của vẫn được bảo vệ. Một “lượt thích” của Facebook trên trang web của bên thứ ba và một video được “nhúng” trên Youtube là những ví dụ điển hình về việc sử dụng các public API. Thêm một ví dụ về sử dụng public API, những tập đoàn CNTT lớn như Google, Apple và Facebook dùng public API để cho phép bên thứ ba được quyền thêm các chức năng vào lõi công nghệ mà họ cung cấp. Đây được cho là ứng dụng thú vị nhất của các public API và là ứng dụng mang lại nhiều lợi ích cho cả người dùng và nhà sáng lập. Chuyển đổi dịch vụ ngân hàng sang dịch vụ nền tảng – Banking as a platform Với những quy định từ PSD2, các ngân hàng sẽ phải suy nghĩ lại về vị trí của họ trong bức tranh dịch vụ tài chính. Trong bối cảnh hiện tại, các ngân hàng đang cung cấp các dịch vụ tài chính end-to-end đầu – cuối trên đa kênh (trực tuyến, di động và các chi nhánh giao dịch). Nếu sử dụng public API, khách hàng sẽ có đa dạng lựa chọn khi tương tác với ngân hàng. Từ những phương thức tương tác truyền thống, ngân hàng sẽ cung cấp dịch vụ tài chính của mình theo mô hình nền tảng, tạo điều kiện cho các bên thứ ba có thể xây dựng các ứng dụng bằng dữ liệu ngân hàng. Việc chia sẻ dữ liệu sẽ làm thay đổi hành vi của khách hàng. Một khách hàng mới tạo tài khoản ngân hàng thường sẽ mặc định mua và sử dụng các dịch vụ tài chính khác như cho vay, thế chấp, tiết kiệm, ngoại hối và truy cập ngân hàng trực tuyến. Trong cuốn sách “Bye bye bank?”, James Haycock và Shane Richmond đã giúp người đọc nhìn thấy một viễn cảnh mà trong đó các ngân hàng bán lẻ, bất đắc dĩ trở thành những “dumb data pipes” (đường truyền dữ liệu ngu ngốc), trong khi các Fintech (sử dụng những dữ liệu và dịch vụ của các ngân hàng như một nền tảng để gắn kết, thu hút người dùng) thu lợi nhuận lớn từ khả năng tương tác với khách hàng. Cũng như những lĩnh vực khác như truyền thông, thương mại và nhiều ngành nghề khác đang bị các công ty với nền tảng công nghệ mạnh mẽ như Facebook, Google, Alibaba, Tencent gây áp lực rất lớn lên mô hình kinh doanh, Haycock và Richmond kỳ vọng Fintech sẽ thay thế và loại bỏ các tổ chức tài chính truyền thống. Tuy nhiên, trước những thay đổi này, một số

Từ Ngân hàng Mở (Open Banking) tới Tài chính Mở (Open Finance)

Năm 2020 là một năm phát triển mạnh mẽ của API, rất dễ để nhận ra chất lượng, độ tin cậy và phạm vi mà API kết nối với các tài khoản đã tạo ra những thay đổi lớn và tích cực đối với trải nghiệm khách hàng cũng như sự vận hành của các cơ quan, tổ chức Tài chính – Ngân hàng trên thế giới. Cơ quan Cạnh tranh và Thị trường Vương quốc Anh (CMA) nhận định rằng: các ngân hàng đang bắt đầu cung cấp cho khách hàng khả năng chia sẻ dữ liệu tài khoản với các bên thứ ba, mở đường cho làn sóng dịch vụ Ngân hàng Mở. Đồng thời, Chỉ thị về dịch vụ thanh toán (PSD2) bắt đầu có hiệu lực. Tuy nhiên, phải đến năm 2020, chất lượng, độ tin cậy, phạm vi ứng dụng của API trong hoạt động kết nối các tài khoản, ứng dụng, từng bước xây dựng Ngân hàng Mở – Open Banking mới thực sự có bước phát triển vượt bậc. Theo tổ chức triển khai Ngân hàng Mở của Anh – OBIE, lượng người dùng dịch vụ Ngân hàng Mở tại Anh đã đạt con số 1.000.000 từ đầu năm 2020. Số lượng nhà cung cấp dịch vụ Ngân hàng Mở đã phát triển lên tới hơn 200 tổ chức. Vào tháng 6/2020, OBIE đã chính thức cung cấp ứng dụng Ngân hàng Mở (trên App store) với mục đích hỗ trợ người dùng và doanh nghiệp, định hướng phạm vi cung cấp dịch vụ. Đến cuối tháng 7, kho ứng dụng này đã có đến 78 ứng dụng. Ngân hàng Mở và những trải nghiệm mới cho khách hàng Đối với những khách hàng và doanh nghiệp, sử dụng dịch vụ Ngân hàng Mở – Open Banking mang lại những lợi ích đáng kể. API cho phép khách hàng tiếp cận hàng loạt ứng dụng: Các dịch vụ thông tin tài khoản – khách hàng có thể theo dõi các tài khoản ngân hàng khác nhau của họ trên một ứng dụng duy nhất hoặc cho phép người vay quyền truy cập vào hệ thống, mang lại quy trình đăng ký các khoản vay hoặc thế chấp xuyên suốt, an toàn và nhanh chóng hơn. Payment Initiation Services (PIS) – Các dịch vụ khởi tạo thanh toán cho các bên thứ ba giúp khách hàng thanh toán trực tiếp từ ngân hàng với các cửa hàng bán lẻ trực tuyến, mà không cần sử dụng thẻ hoặc tài khoản PayPal. Các dịch vụ thu thập và phân tích dữ liệu dựa trên API có khả năng trợ giúp tối đa, từ lên ngân sách và quản lý tài chính, cho đến chống gian lận hoặc tìm kiếm các giao dịch tốt nhất trên thông qua các dịch vụ tài chính dựa trên mọi thông tin mà người dùng cung cấp. Dù mang lại rất nhiều lợi ích cho cả khách hàng, nhà cung cấp và cơ quan quản lý, Ngân hàng Mở vẫn chưa thực sự được tiếp nhận rộng rãi. Hiện công nghệ này vẫn tương đối mới với các quốc gia hoặc khu vực chưa đủ điều kiện tiếp cận hoặc chưa sử dụng dịch vụ ngân hàng số. Tuy nhiên, theo thời gian, trước những thay đổi về nhu cầu tiêu dùng, tài chính và tác động tích cực từ sự phát triển của công nghệ, nhu cầu đối với dịch vụ Ngân hàng Mở của người dùng sẽ ngày càng gia tăng. Thực tế, ngành công nghiệp dịch vụ ngân hàng đã chậm trễ trước các cơ hội triển khai Ngân hàng Mở sớm để tăng lợi thế cạnh tranh. Tại Anh, sáu trên chín đơn vị nắm giữ số lượng tài khoản ngân hàng vãng lai lớn nhất đã không kịp triển khai Ngân hàng Mở ngay từ thời điểm tháng 01 năm 2018. Do đó, hiện các ngân hàng vẫn đang phải đối mặt với những hạn chế khi tiếp cận khách hàng. Cụ thể, các API đang bị giới hạn chỉ hỗ trợ các tài khoản thanh toán – chủ yếu là tài khoản vãng lai và một số tài khoản tín dụng. Một số ngân hàng đã chủ động thêm dịch vụ tiết kiệm vào tài khoản của khách hàng, nhưng con số này là rất nhỏ. Hạn chế đó đã khiến khách hàng không thể xem được tất cả thông tin về tài khoản ngân hàng của mình khi sử dụng các công cụ tổng hợp tài khoản. Điều này có thể khiến khách hàng không mấy mặn mà với các dịch vụ của Ngân hàng Mở và các tổ chức thì có khả năng mất đi những khách hàng tiềm năng của mình. Ngân hàng Mở được phát triển nhằm đáp ứng tối đa nhu cầu của khách hàng, do vậy, các dịch vụ không nên chỉ dừng lại ở các dịch vụ thanh toán hay tín dụng mà cần mở rộng ra cho các dịch vụ thế chấp, đầu tư, lương hưu và bảo hiểm… Ngoài khả năng chuyển tiền nhanh chóng giữa các tài khoản ngân hàng, khách hàng còn có thể quản lý toàn bộ bức tranh tài chính của mình trên một ứng dụng duy nhất. Từ đó các ứng dụng sẽ giúp khách hàng có thể tiết kiệm tối đa bằng các dịch vụ chuyển đổi và gia hạn tự động phù hợp theo nhu cầu, đồng thời đưa ra các tư vấn tài chính/nợ nhanh hơn, rẻ hơn và phù hợp hơn. Vì vậy, ngoài Ngân hàng Mở, chúng ta cần bắt đầu nghĩ về Tài chính Mở – và cuối cùng là Dữ liệu Mở, chẳng hạn như kết hợp dịch vụ hóa đơn điện tử và đo lường thông minh. Những bài viết liên quan:1. Không có dấu thời gian, các tổ chức Tài chính – Ngân hàng đang gặp những rủi ro gì? 2.

Ký số đóng dấu thời gian Timestamp cùng công nghệ LTV: Giải pháp đáp ứng cao nhất cho bài toán lưu trữ tài liệu lâu dài

Sử dụng ký số đóng dấu thời gian Timestamp và công nghệ xác thực lâu dài LTV sẽ là giải pháp duy nhất giúp đảm bảo tính toàn vẹn, chống chối bỏ, xác thực và lưu trữ điện tử lâu dài từ 5 năm, 10 năm, 20 năm hay vĩnh viễn. Ký số đóng dấu thời gian Timestamp kèm công nghệ xác thực lâu dài LTV Trong lưu trữ điện tử, sử dụng ký số đóng dấu thời gian và ký số xác thực lâu dài Long-term Validation (LTV) có vai trò không thể thay thế, nhằm đảm bảo tính xác thực, toàn vẹn, chống chối bỏ của tài liệu trong dài hạn mà không phụ thuộc vào thời hạn của chứng thư số. Ký số đóng dấu thời gian Timestamp giúp xác thực sự tồn tại của tài liệu điện tử tại mốc thời gian tin cậy, đồng thời đảm bảo tính toàn vẹn của tài liệu (bất kỳ sự thay đổi, sửa xóa nào trên tài liệu cũng sẽ bị phát hiện). Bên cạnh ký số đóng dấu thời gian Timestamp, xác thực lâu dài LTV sẽ là bức tường an toàn bảo vệ tài liệu, là giải pháp tối ưu trong lưu trữ tài liệu điện tử lâu dài từ 5 năm, 10 năm, 20 năm hoặc vĩnh viễn. >>>Ký số đóng dấu thời gian là gì? >>>So sánh ký số thông thường và ký số đóng dấu thời gian >>>Bảo mật và xác thực tài liệu điện tử lưu trữ lâu dài trong các cơ quan Đảng, Nhà nước Công nghệ xác thực lâu dài LTV được hiểu là quá trình chứng thực tài liệu điện tử nhằm đảm bảo về hiệu lực của chữ ký số tại thời điểm ký, thông qua công nghệ Cryptographic Message Syntax (CMS) và định dạng nâng cao của Public Key Infrastructure (PKI). Để sử dụng LTV, hệ thống cần xác định chính xác mốc thời gian ký thông qua dấu thời gian điện tử đính kèm. Không có LTV, các văn bản điện tử sẽ bị giới hạn về thời gian xác thực, đồng thời trở nên vô hiệu khi Nhà cung cấp dịch vụ chứng thực (CA) dừng cung cấp dịch vụ. Công nghệ này cho phép người dùng gắn kèm nhiều TimeStamp và dữ liệu xác thực lên các chữ ký trên cùng một tệp PDF. Điều này có thể được lặp lại nhiều lần, mở rộng khả năng xác thực ngay cả khi chứng thư số gốc đã bị hết hạn hoặc thu hồi. Giá trị của ký số đóng dấu thời gian đi kèm công nghệ xác thực lâu dài LTV Tài liệu được ký số đóng dấu thời gian Timestamp đi kèm công nghệ xác thực lâu dài LTV sẽ bao gồm những tính năng nâng cao, đảm bảo tính xác thực, toàn vẹn, chống chối bỏ mức độ cao nhất: -Mốc thời gian được chứng thực bởi bên thứ ba là nhà cung cấp dịch vụ tin cậy được cấp phép -Kéo dài hiệu lực xác thực mốc thời gian ký số thông qua các dấu thời gian bổ sung (10 năm, 20 năm, vĩnh viễn…) -Đính kèm thông tin xác thực chữ ký số của người ký, cho phép tra cứu xác thực lâu dài trong suốt thời gian lưu trữ (kể cả khi CA dừng hoạt động, chứng thư số hết hạn, hoặc công nghệ xác thực thay đổi) Sử dụng nhiều lớp bằng chứng – chứng thực nhằm xác thực, ghi vết và làm mới chữ ký số/dấu thời gian trên dữ liệu theo các phiên bản – cho phép các thuật toán ký số mới có thể công nhận, xác thực và bảo tồn tính toàn vẹn dữ liệu ký số trong lưu trữ lâu dài. Tài liệu người dùng sở hữu là tài liệu gốc với giá trị pháp lý cao nhất, không phụ thuộc vào nhà cung cấp dịch vụ khi cần sử dụng làm bằng chứng trước tòa. SAVIS / TrustCA – Nhà cung cấp Dịch vụ Chứng thực điện tử cấp dấu thời gian TRUSTCA TIMESTAMP được cấp phép đầu tiên và duy nhất tại Việt Nam SAVIS – Chuyên gia về ký số và lưu trữ điện tử Đăng ký sử dụng dịch vụ và liên hệ tư vấn ngay tại đây.

Tăng trưởng doanh thu từ Ngân hàng số: Cơ hội lớn từ đại dịch

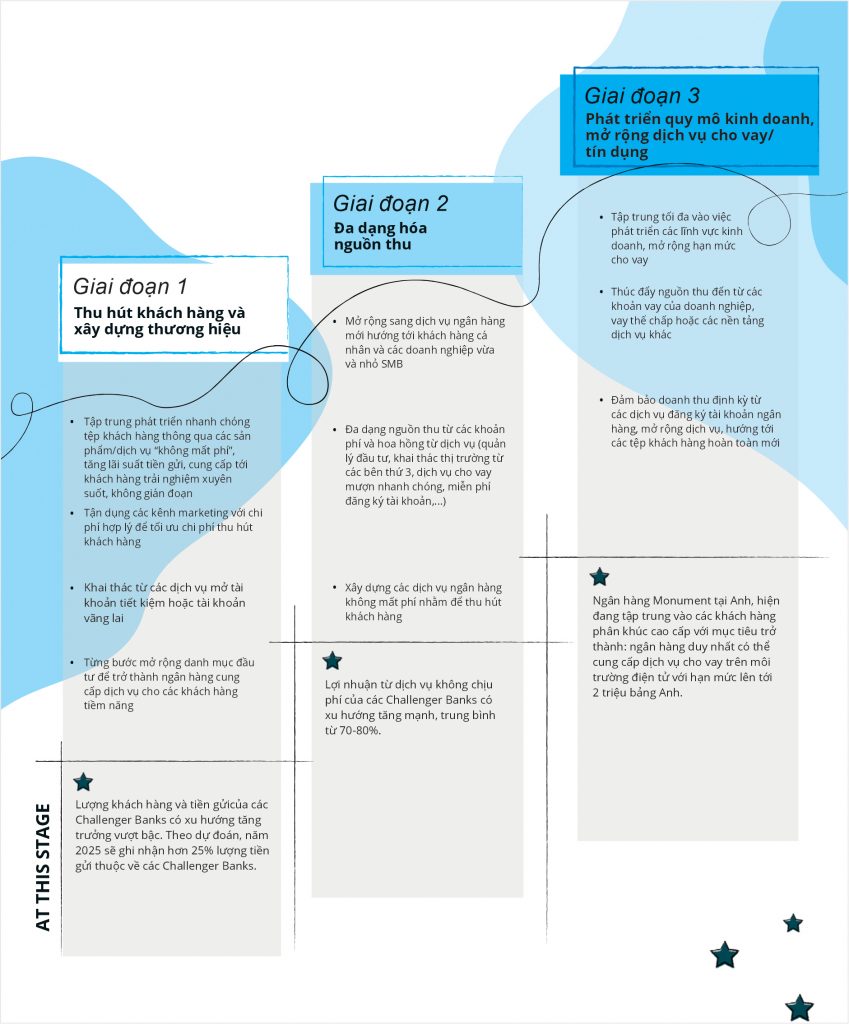

COVID-19 đã thúc đẩy các ngân hàng phải chuyển hướng, tập trung vào trải nghiệm người dùng, khả năng sinh lời và cân đối tài chính. Sự thay đổi nhu cầu khách hàng và những thách thức đối với giao dịch ký quỹ đã thúc đẩy quá trình số hóa các sản phẩm, dịch vụ và trải nghiệm của các ngân hàng. COVID-19 thay đổi bối cảnh ngành Ngân hàng Đại dịch COVID-19 đang thay đổi bối cảnh ngành ngân hàng, buộc các ngân hàng đối diện với áp lực phải chủ động đổi mới và đẩy nhanh quá trình chuyển đổi số của mình. Khách hàng từ mọi lứa tuổi và mọi mức thu nhập chưa bao giờ sẵn sàng với ngân hàng số như hiện tại khi nhu cầu đăng ký các sản phẩm và dịch vụ ngân hàng số đang tăng đáng từ sau thời điểm dịch bệnh bùng phát. Hơn bao giờ hết, chuyển đổi số là lựa chọn sống còn để nâng cao hiệu quả và tối ưu hóa chi phí của các ngân hàng. Định hình các dịch vụ số hấp dẫn với nền kinh tế bền vững và các chiến lược kinh doanh đúng đắn là một thách thức không nhỏ đối với các ngân hàng lớn trong nước và khu vực. Làm thế nào để các ngân hàng có thể định hình mô hình kinh doanh ngân hàng số nhằm thu hút khách hàng và có lợi nhuận dài hạn? Dưới đây là một số mô hình kinh doanh điển hình của những ngân hàng số thành công, cũng như những xu hướng trong nhu cầu của khách hàng đối với hệ sinh thái dịch vụ mới mẻ này. 77% CEOs nói rằng hành trình Chuyển đổi số của công ty họ đã được tăng tốc đáng kể, kể từ COVID-19. Bối cảnh ngân hàng số toàn cầu với nhiều biến động Bối cảnh ngành ngân hàng đang thay đổi, với sự gia tăng số lượng các doanh nghiệp Fintech và các công ty công nghệ lớn mở rộng hoạt động sang các dịch vụ tài chính. Điều này tạo ra những thách thức không nhỏ đối với những ngân hàng truyền thống. Tại thị trường Hoa Kỳ, những ngân hàng quốc tế như N26, đang phải tích cực nâng cao khả năng cạnh tranh bằng cách cung cấp tới khách hàng các dịch vụ khác biệt. Trong khi đó, những ngân hàng nội địa như Varo cũng đang phải mở rộng danh mục dịch vụ của mình để cung cấp hệ thống dịch vụ ngân hàng số ngày càng phong phú theo nhu cầu khách hàng. Các công ty công nghệ hàng đầu như Google và Apple đã gia nhập cuộc chơi tài chính số với mục tiêu chiếm được lòng khách hàng thông qua các sản phẩm và trải nghiệm dịch vụ tài chính hấp dẫn. Nhu cầu chuyển đổi số trong lĩnh vực ngân hàng, cùng với sự thúc đẩy từ những ảnh hưởng do COVID-19 gây ra, đã đưa nhiệm vụ phát triển ngân hàng số lên vị trí hàng đầu trong kế hoạch phát triển của các ngân hàng truyền thống. Đại dịch bắt đầu đã khiến khách hàng ở mọi phân khúc có xu hướng chuyển sang các dịch vụ ngân hàng số để hạn chế tối đa tiếp xúc vật lý. Tháng 5 năm 2020, PNC báo cáo doanh số bán hàng đã tăng từ 25% lên 75% nhờ sự gia tăng nhu cầu số, rút ngắn thời gian chuyển đổi sang các nền tảng số từ 10 năm xuống chỉ còn 60 ngày. Với các biện pháp giãn cách xã hội trong giai đoạn dịch bệnh, việc áp dụng ngân hàng số đang tăng tốc trên mọi phân khúc khách hàng, không dừng lại ở tệp khách hàng thông thạo kỹ năng số như Millennials và Gen Z, mà còn tấn công mạnh mẽ sang các thế hệ người dùng có độ tuổi lớn hơn. Thông thường, nếu sản phẩm vừa ra mắt có thể giành được sự quan tâm khách hàng càng nhanh càng tốt thì khả năng tồn tại của mô hình kinh doanh đó sẽ càng thuận lợi. Nhu cầu của khách hàng về trải nghiệm xuyên suốt và ổn định thường đòi hỏi những công nghệ chuyển đổi số tốn kém. Ngoài ra, kỳ vọng đáp ứng nhanh chóng những nhu cầu của khách hàng có thể khiến các ngân hàng đưa ra những quyết định vội vàng, thiếu tầm nhìn dài hạn. Xây dựng một kế hoạch phát triển ngân hàng số hấp dẫn và khả thi, với mục tiêu rõ ràng qua từng giai đoạn sẽ là cách giúp các ngân hàng thành công bền vững. Làm thế nào để chiến thắng trên không gian số? Sự xuất hiện của những “người chơi” mới trên thị trường đang phá vỡ bối cảnh ngân hàng bằng các sản phẩm, dịch vụ ngân hàng số hấp dẫn – “Challenger Banks” – đang gây áp lực lên lợi nhuận của những ngân hàng truyền thống, thông qua việc thu hút khách hàng nhanh chóng và các dịch vụ đa dạng, cạnh tranh. Challenger banks là những ngân hàng hoạt động chủ yếu trên môi trường trực tuyến, xây dựng các sản phẩm, dịch vụ tài chính được thực hiện thông qua các trang web hoặc ứng dụng di động, cắt giảm các hoạt động bàn giấy và đơn giản hóa quy trình làm việc. Challenger bank cạnh tranh trực tiếp với các ngân hàng truyền thống lâu đời. Phân tích các mô hình kinh doanh của hơn 100 Challenger banks đã chỉ ra ba giai đoạn trong chiến lược tăng doanh thu của họ như sau: Giai đoạn 1: Thu hút khách hàng và xây dựng thương hiệu *Lượng khách hàng và tiền gửi của các Challenger Banks có xu hướng tăng trưởng vượt bậc. Theo dự đoán, năm 2025

Neo Bank – Tái định hình ngành Tài chính – Ngân hàng

Neo Bank ngày càng trở thành một từ khóa phổ biến trong thế giới Fintech tại thị trường Mỹ, châu Âu và tạo tiếng vang lớn tại quốc gia đông dân thứ hai thế giới, Ấn Độ. Trong nhiều năm, các ngân hàng đã phải vật lộn để đáp ứng những nhu cầu từ doanh nghiệp. Các cơ quan quản lý trên toàn cầu đã và đang hợp tác chặt chẽ với các ngân hàng để cung cấp những trải nghiệm ngân hàng xuyên suốt. Những sáng kiến của sự hợp tác này đã dẫn đến đến sự xuất hiện của các “Neo Banks”. Neo Banks – Từ góc nhìn toàn cầu Khi nói đến ngân hàng số, Anh quốc đang là quốc gia dẫn đầu. Những ngân hàng số đầu tiên tại đây được thúc đẩy bởi sự bùng nổ của những “gã khổng lồ” công nghệ trong bong bóng Dotcom vào cuối những năm 90. Điều giúp họ có lợi thế dẫn đầu trong xây dựng ngân hàng số đến từ sự ra đời của các quy định, tiêu chuẩn chung cho ngành ngân hàng thuộc khối Liên minh châu Âu. Từ đây, hệ thống Neo Banks ở Anh đã nhanh chóng phát triển đáp ứng nhu cầu của khách hàng trong khi vẫn đảm bảo được tính tuân thủ pháp lý nghiêm ngặt. Các Neo Banks đầu tiên xuất hiện tại châu Âu bao gồm Revolut, N26, Starling Bank, Monzo, Atom Bank và Tandem. Theo báo cáo ngân hàng số của Accenture, trong vài năm qua, các Neo Banks đã tăng gần gấp ba lượng khách hàng sử dụng, từ 7,7 triệu khách hàng vào năm 2018 lên hơn 20 triệu chỉ sau 2 năm. Tốc độ tăng trưởng của các Neo Banks lên đến 150% vượt xa so với tốc độ tăng trưởng của các Challenger banks (25%) và ngân hàng truyền thống (1%). Số hóa thông qua mối quan hệ hợp tác Trên khắp thế giới, số hoá là xu hướng phát triển mạnh mẽ, đặc biệt đối với lĩnh vực ngân hàng. Các ngân hàng hiện đang thúc đẩy hoạt động hợp tác với các tổ chức Fintech nhằm khám phá và cung cấp những tính năng hoàn toàn mới tới khách hàng. Dưới đây là 03 cách thức hợp tác phổ biến: Tại sao những quan hệ đối tác lại cần thiết với các ngân hàng? Với những quan hệ đối tác này, khách hàng và doanh nghiệp sẽ có quyền tiếp cận với nhiều sản phẩm và dịch vụ tài chính được cá nhân hóa nhiều hơn – từ giao dịch, thanh toán, đến tiết kiệm, tín dụng và bảo hiểm. Dưới đây là một số thách thức mà các tổ chức tài chính trên toàn thế giới đang nỗ lực giải quyết bằng cách hợp tác với các công ty Fintech: Hợp tác và phát triển bền vững Từ lâu, các Neo Banks đã hợp tác với các ngân hàng Fintech hay Neo Banks khác để mở rộng bộ sản phẩm – dịch vụ cho khách hàng với chi phí được giảm tối thiểu. Họ đã đặt cược vào những mối quan hệ đối tác như vậy với tầm nhìn xây dựng một thị trường dịch vụ tập trung vào các hoạt động ngân hàng. Do các tiêu chuẩn về Ngân hàng Mở của Anh quốc và Chi thị thanh toán PSD2 của Liên minh Châu Âu hiện đã có hiệu lực, nên rất nhiều challenger banks tích cực tìm kiếm quan hệ đối tác với Fintech. Trên thực tế, Starling Bank, một challenger bank có trụ sở tại Anh, đã hợp tác với 25 công ty khởi nghiệp Fintech để ra mắt cổng Open API vào năm 2019. Tái định hình ngành Tài chính – Ngân hàng Sự xuất hiện của các Neo Banks đã định hình lại toàn bộ bối cảnh ngân hàng bằng nhiều dịch vụ tài chính số độc đáo, sáng tạo và thực tế: Neo Banks – Không chỉ là tái định hình ngành Tài chính – ngân hàng Với cơ sở người dùng ước tính khoảng 39 triệu người dùng trên toàn cầu và số lượng cơ hội hấp dẫn ngày càng gia tăng, định giá của các Neo Banks đã tăng vọt. Dự tính, trong 5 năm tới, bối cảnh ngân hàng trên toàn cầu sẽ chứng kiến sự ra đời của hàng loạt Neo Banks và rất nhiều dịch vụ tài chính mới. Một số xu hướng chính sẽ hình thành ngành Neo Banks trong 5 năm tới: Trong tương lai gần, Neo Banks sẽ tiếp tục phát triển và ngày càng nhận được sự tin tưởng từ khách hàng. Hiện nay, với sự bùng nổ của đại dịch COVID-19, việc xây dựng các dịch vụ ngân hàng số đã có sự gia tăng đáng kể. Neo Banks đã và đang cung cấp giải pháp sáng tạo trên mặt trận này, nâng cao vị thế ngân hàng truyền thống, tối thiểu chi phí cho cả ngân hàng – khách hàng – bên thứ 3, và tăng trải nghiệm người dùng. Nguồn: https://medium.com/bankopen/how-neo-banking-has-changed-the-banking-space-for-better-bc4b9c9f2a13 Xem thêm những bài viết cùng chủ đề: Tiêu chuẩn đảm bảo an toàn trong giao dịch và thanh toán điện tử Giải pháp xác thực và ký số trên nền tảng di động trong giao dịch điện tử ngành ngân hàng Nếu bạn là một khách hàng khối Tài chính – Ngân hàng? Hay một technician luôn yêu thích công nghệ và có những mong muốn được trao đổi, chia sẻ về những chuyển biến mới nhất của Ngân hàng Mở tại Việt Nam và trên thế giới? Open Banking Magazine số đầu tiên do đội ngũ chuyên gia từ SAVIS lên ý tưởng đã chính thức được xuất bản theo dạng online, đón đọc tại:

6 lý do thúc đẩy các ngân hàng phát triển Ngân hàng Mở – Open Banking

Open Banking – Cuộc cách mạng trong lĩnh vực Tài chính – Ngân hàng Open Banking là một mô hình cho phép các công ty dịch vụ tài chính từ bên thứ 3 truy cập vào dữ liệu ngân hàng của người dùng thông qua việc sử dụng API. Mục tiêu lớn nhất là trao cho người dùng quyền lựa chọn, khả năng đánh giá, cho phép họ sử dụng các sản phẩm, dịch vụ tài chính từ bên thứ 3 một cách an toàn, dựa trên dữ liệu và các tính năng ngân hàng cung cấp. Với sự ra đời của Chỉ thị thanh toán điện tử lần hai của Liên minh Châu Âu (PSD2), nhiều ngân hàng hiện bắt buộc phải “mở cửa” cho phép các bên thứ ba quyền truy cập vào dữ liệu của khách hàng. Thực tế, có rất nhiều lý do cho thấy nhờ Open Banking, các ngân hàng hiện nay nhận được những ưu đãi tài chính hấp dẫn. Dưới đây là 6 lý do cho những chuyển biến tích cực này: 1. Những bộ luật, quy định mới Đương nhiên, lý do chính mà các ngân hàng hiện đang triển khai thực hiện Open Banking là để đảm bảo tuân thủ theo các quy định của cơ quan quản lý nhà nước, PSD2 là một ví dụ điển hình. Những quy định này yêu cầu các ngân hàng phải thực hiện chia sẻ các dữ liệu khách hàng với các bên thứ ba (X2SA – Access to account). Tương tự, Hongkong đã ban hành khung kiến trúc Hongkong Open API Framework, Australia ban hành Quyền dữ liệu người dùng (CDR Act). Bộ Tài chính Hoa Kỳ cũng đã đưa ra những khuyến nghị và quy định đối với hoạt động chia sẻ dữ liệu tài chính, bất chấp nền kinh tế thị trường tự do của nước này. 2. Khả năng thích ứng mạnh mẽ Một trong những thách thức lớn nhất của Open Banking là có thể cung cấp tính năng chia sẻ dữ liệu bảo mật, nhanh chóng và hiệu quả. Vì vậy, rất nhiều ngân hàng hiện nay đang cố gắng thiết kế lại toàn bộ hệ thống hạ tầng cơ sở dữ liệu theo cấu trúc Microservices dựa trên API với mục đích truy cập vào dữ liệu dễ dàng hơn. Vì thế, nắm bắt nhanh chóng xu hướng, nhu cầu số vừa là nhu cầu vừa là lợi ích của Ngân hàng Mở. Khả năng thích ứng, chuyển đổi mạnh mẽ, đồng nghĩa với lợi ích sẽ gia tăng. Ngân hàng Mở không chỉ tăng cường tính bảo mật và tốc độ chuyển đổi, mà còn hỗ trợ các ngân hàng truy cập dữ liệu dễ dàng hơn và từ đó có thể xây dựng những giao diện, ứng dụng phù hợp nhất với trải nghiệm người dùng tuyệt vời. 3. Phát triển API cao cấp Một lợi ích đặc biệt thú vị của Open Banking là nó giúp tạo ra các sản phẩm API mới. Ví dụ, đối với Ngân hàng Phần Lan Nordea, với bàn đạp là những lợi ích từ Open Banking, họ đã tạo ra các API ngân hàng trả phí cho khách hàng doanh nghiệp. Những dịch vụ thanh toán, báo cáo tài chính, công cụ phong phú từ nước ngoài, những sản phẩm API cao cấp này hiện còn mang tính đáp ứng vượt xa so với những gì được pháp luật hiện hành quy định. 4. Sự hài lòng của khách hàng là mục tiêu cao nhất Open Banking mang tới những thay đổi tích cực đối các dịch vụ tài chính: sự tự do, linh hoạt, đông về số lượng và rộng trong phạm vi hoạt động. Đây là tín hiệu đáng mừng đối với lĩnh vực tài chính – ngân hàng nói chung nhưng cũng là tín hiệu tiêu cực đối với các ngân hàng truyền thống nói riêng, do theo quy định, các ngân hàng này buộc phải cho phép các tổ chức bên thứ ba tận dụng dữ liệu người dùng, việc mà trước đây là lợi ích độc quyền của hệ thống ngân hàng truyền thống. Tuy nhiên, các ngân hàng cần hiểu rằng, thay đổi là xu thế tất yếu với mục đích là cải thiện trải nghiệm người dùng và giữ chân khách hàng. Câu nói “thủy triều dâng sẽ đưa tất cả thuyền ra khơi” rất đúng trong bối cảnh này. Các bên cùng hợp tác, tích hợp, chia sẻ và tận dụng cơ hội sẽ mang tới hệ sinh thái giải pháp phong phú và đa dạng hơn, hiệu quả hơn cho khách hàng. 5. Mở ra xu hướng đồng hành – hợp tác – cùng phát triển Như đã biết, Open Banking được thiết kế với mục đích hỗ trợ tối đa các bên thứ ba có quyền truy cập vào dữ liệu tài chính khi nhận được sự đồng ý từ khách hàng. Nếu các Ngân hàng Mở phát triển đến mức độ cao, họ hoàn toàn có thể nhận được rất nhiều lợi ích từ các bên thứ ba. Ví dụ, các ngân hàng có thể cung cấp các tính năng bổ sung, hỗ trợ chuyên sâu, hoặc thậm chí là hợp tác cùng phát triển với bất cứ bên thứ ba nào nếu có nhu cầu. Đổi lại, các bên thứ ba này mang lại cho các ngân hàng những lợi ích phi tiền mặt khác nhau, chẳng hạn như chức năng mở rộng cho ngân hàng và hoạt động truyền thông chéo. Bằng việc thiết lập những mối quan hệ hợp tác với các công ty dịch vụ tài chính bên thứ ba, các ngân hàng có thể phát triển những ý tưởng hợp tác độc đáo, thúc đẩy sử dụng các chiến lược marketing sáng tạo và phù hợp, nhờ đó giành được ưu ái và cơ hội từ các khách hàng mới tiềm

Open Banking – Bước nhảy vọt từ đại dịch Covid-19

Từng là một khái niệm xa lạ, Open Banking nay được xem như một hướng đi tất yếu đối với các tổ chức tài chính để đổi mới sáng tạo, nhất là trong bối cảnh kinh tế sau Covid-19. Với tiền đề cho phép truy cập dữ liệu đến các ứng dụng bên thứ ba một cách an toàn, Open Banking được coi là cánh cửa mở ra những cơ hội mới nhằm mang tới cho người dùng những loại hình sản phẩm tài chính đa dạng và chất lượng. Dưới đây là những lí do vì sao mọi ngân hàng và các liên minh tín dụng cần có một chiến lược đúng đắn đối với các xu hướng đang tái định hình ngành Ngân hàng như Open Banking. Open Banking là gì Trong tương lai gần, thuật ngữ “Open Banking” (Ngân hàng Mở) có thể sẽ sớm bị thay thế bằng “Open Finance”, một thuật ngữ rộng hơn bao hàm các yếu tố không chỉ nói đến thanh toán. Hoặc giả, khái niệm về hai thuật ngữ này có thể sẽ dần mờ nhạt. Không phải vì chúng không quan trọng, mà với lý do hoàn toàn ngược lại. Khả năng tạo điều kiện cho phép các ứng dụng và dịch vụ bên thứ ba truy cập nhanh chóng, an toàn đối với các thông tin tài chính, tài khoản ngân hàng của người dùng sẽ không chỉ là một lợi thế cạnh tranh cần thiết, mà còn là yếu tố đối trọng giữa các tổ chức mới nổi và “những gã khổng lồ” trong ngành Tài chính – Ngân hàng. Sự đột phá làm thay đổi hoàn toàn cục diện truyền thống của ngành Tài chính – Ngân hàng sẽ cần một khoảng thời gian nhất định để hình thành và phát triển. Tuy nhiên, trên thực tế, điều đó đã và đang diễn ra trên nhiều phương diện tại các quốc gia khác nhau. Mặc dù mọi người thường cho rằng nước Mỹ đang chậm áp dụng Open Banking, điều này còn phụ thuộc vào góc nhìn phân tích – Kieran Hines, chuyên viên phân tích ngành Ngân hàng cấp cao cùng Celent, tác giả của bài báo cáo về Open Banking và Open Finance, đồng nhận định. Dưới sự dẫn đầu của các cơ quan lập pháp, Liên minh Châu Âu, Liên hiệp Anh, Ấn độ, Hồng Kong và Singapore đã lần lượt áp dụng các khung kiến trúc Open Banking. Tại Châu Âu, nhờ có Chỉ thị về thanh toán điện tử sửa đổi lần 2 (PSD2) và tại Liên hiệp Anh bởi “Chỉ dẫn triển khai Open Banking” (Open Banking Implementation), các khung kiến trúc Open Banking đã được triển khai hoàn tất vào khoảng thời gian từ năm 2018 đến 2019. Trong cả hai trường hợp trên, các chuyên gia đều tự tin nhận định về sự tăng trưởng mạnh mẽ? của các nhà cung cấp bên thứ ba (TPP) đối với thị phần ngành Tài chính – Ngân hàng, do các tổ chức tài chính – ngân hàng truyền thống này bắt buộc phải cung cấp quyền truy cập dữ liệu tài chính cho các bên thứ ba (TPP) được cấp phép – dưới sự đồng ý và chấp thuận truy cập của Khách hàng hoặc Doanh nghiệp sử dụng dịch vụ. Trên thực tế, mặc dù các tổ chức Fintech đang phát triển mạnh mẽ, nhất là tại Liên hiệp Anh, nhưng đó cũng chỉ là xu thế tất yếu. “Sự ra đời của các đạo luật yêu cầu cung cấp API chỉ là một phần của bức tranh, còn việc thiết lập các tiêu chuẩn và tối ưu trải nghiệm sử dụng cho các nhà phát triển ứng dụng hay người tiêu dùng lại là một vấn đề hoàn toàn khác. – Nhà phân tích Hines chia sẻ với tờ The Financial Brand.” Theo báo cáo của Celent, không lâu trước đây “khái niệm mở quyền truy cập dữ liệu và các dịch vụ ngân hàng cho bên thứ ba bị coi là tối kỵ trong mô hình vận hành dựa trên các giá trị về bảo mật và an toàn dịch vụ.”. Nhưng, với những gia tăng trong nhận thức về chia sẻ dữ liệu của người tiêu dùng và các doanh nghiệp nhỏ đối với ứng dụng tài chính phát triển bởi fintech và bởi quy định của pháp luật, cách nhìn đó đã hoàn toàn thay đổi. Điều đó không hẳn là sự lựa chọn rõ ràng như mọi người mong đợi – theo ông Hines. Cho đến này, thay vì lựa chọn phương thức tiếp cận dựa trên sự dẫn dắt của các nhà làm Luật, các ngân hàng của Mỹ sẽ lựa chọn theo xu thế của thị trường. Vì vậy, hoàn toàn không phải chậm chân so với các quốc gia khác trên thế giới, thay vào đó nước Mỹ đang chứng kiến một loạt các hoạt động tài chính mang tính chất “Open Banking” mặc dù chúng không được gọi tên một cách chính thức. “Mọi việc được diễn ra một cách tự nhiên theo nhu cầu thị trường (ở Mỹ) và mang lại các hiệu quả tích cực trên nhiều lĩnh vực.”, ông Hines nhận định. “Điều này sẽ trở nên rõ ràng nếu mọi người nhìn nhận qua lăng kính của các nhà cung cấp bên thứ ba (TPP) đang sử dụng API”. Tại Châu Âu, có khoảng 300 TPP đã được đăng ký tuân thủ PSD2 vào cuối quý đầu tiên của năm 2020. Trong khi, tại Mỹ, nếu so sánh, chỉ với một Tổ chức cung cấp API – Plaid – đã có hơn 2,500 tổ chức đăng ký sử dụng. Ảnh hưởng của Đại dịch đối với Open Banking Đại dịch Covid đã cho thấy tầm quan trọng của việc sử dụng công nghệ số làm phương thức thực hiện giao dịch ngân hàng. “Đại dịch đã