Năm 2020 là một năm phát triển mạnh mẽ của API, rất dễ để nhận ra chất lượng, độ tin cậy và phạm vi mà API kết nối với các tài khoản đã tạo ra những thay đổi lớn và tích cực đối với trải nghiệm khách hàng cũng như sự vận hành của các cơ quan, tổ chức Tài chính – Ngân hàng trên thế giới.

Cơ quan Cạnh tranh và Thị trường Vương quốc Anh (CMA) nhận định rằng: các ngân hàng đang bắt đầu cung cấp cho khách hàng khả năng chia sẻ dữ liệu tài khoản với các bên thứ ba, mở đường cho làn sóng dịch vụ Ngân hàng Mở. Đồng thời, Chỉ thị về dịch vụ thanh toán (PSD2) bắt đầu có hiệu lực. Tuy nhiên, phải đến năm 2020, chất lượng, độ tin cậy, phạm vi ứng dụng của API trong hoạt động kết nối các tài khoản, ứng dụng, từng bước xây dựng Ngân hàng Mở – Open Banking mới thực sự có bước phát triển vượt bậc.

Theo tổ chức triển khai Ngân hàng Mở của Anh – OBIE, lượng người dùng dịch vụ Ngân hàng Mở tại Anh đã đạt con số 1.000.000 từ đầu năm 2020. Số lượng nhà cung cấp dịch vụ Ngân hàng Mở đã phát triển lên tới hơn 200 tổ chức. Vào tháng 6/2020, OBIE đã chính thức cung cấp ứng dụng Ngân hàng Mở (trên App store) với mục đích hỗ trợ người dùng và doanh nghiệp, định hướng phạm vi cung cấp dịch vụ. Đến cuối tháng 7, kho ứng dụng này đã có đến 78 ứng dụng.

Ngân hàng Mở và những trải nghiệm mới cho khách hàng

Đối với những khách hàng và doanh nghiệp, sử dụng dịch vụ Ngân hàng Mở – Open Banking mang lại những lợi ích đáng kể. API cho phép khách hàng tiếp cận hàng loạt ứng dụng: Các dịch vụ thông tin tài khoản – khách hàng có thể theo dõi các tài khoản ngân hàng khác nhau của họ trên một ứng dụng duy nhất hoặc cho phép người vay quyền truy cập vào hệ thống, mang lại quy trình đăng ký các khoản vay hoặc thế chấp xuyên suốt, an toàn và nhanh chóng hơn.

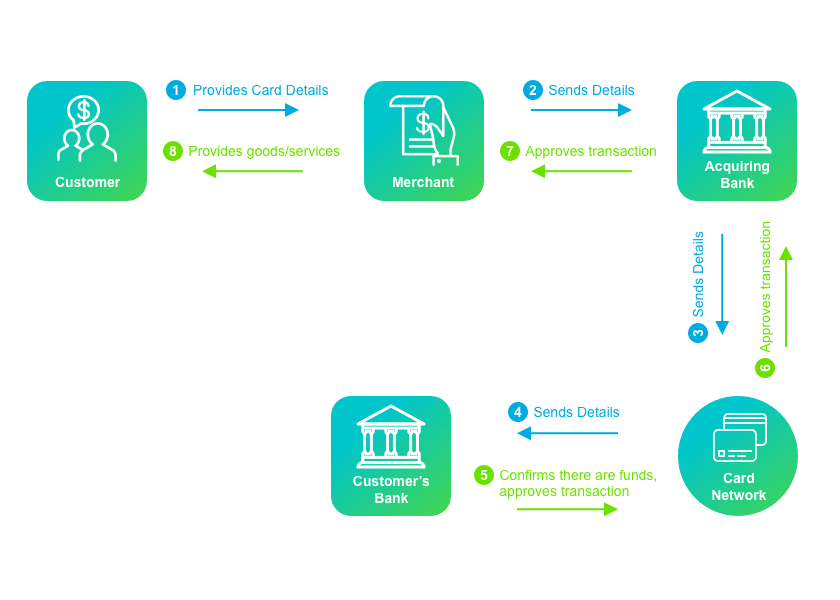

Payment Initiation Services (PIS) – Các dịch vụ khởi tạo thanh toán cho các bên thứ ba giúp khách hàng thanh toán trực tiếp từ ngân hàng với các cửa hàng bán lẻ trực tuyến, mà không cần sử dụng thẻ hoặc tài khoản PayPal. Các dịch vụ thu thập và phân tích dữ liệu dựa trên API có khả năng trợ giúp tối đa, từ lên ngân sách và quản lý tài chính, cho đến chống gian lận hoặc tìm kiếm các giao dịch tốt nhất trên thông qua các dịch vụ tài chính dựa trên mọi thông tin mà người dùng cung cấp.

Dù mang lại rất nhiều lợi ích cho cả khách hàng, nhà cung cấp và cơ quan quản lý, Ngân hàng Mở vẫn chưa thực sự được tiếp nhận rộng rãi. Hiện công nghệ này vẫn tương đối mới với các quốc gia hoặc khu vực chưa đủ điều kiện tiếp cận hoặc chưa sử dụng dịch vụ ngân hàng số. Tuy nhiên, theo thời gian, trước những thay đổi về nhu cầu tiêu dùng, tài chính và tác động tích cực từ sự phát triển của công nghệ, nhu cầu đối với dịch vụ Ngân hàng Mở của người dùng sẽ ngày càng gia tăng.

Thực tế, ngành công nghiệp dịch vụ ngân hàng đã chậm trễ trước các cơ hội triển khai Ngân hàng Mở sớm để tăng lợi thế cạnh tranh. Tại Anh, sáu trên chín đơn vị nắm giữ số lượng tài khoản ngân hàng vãng lai lớn nhất đã không kịp triển khai Ngân hàng Mở ngay từ thời điểm tháng 01 năm 2018. Do đó, hiện các ngân hàng vẫn đang phải đối mặt với những hạn chế khi tiếp cận khách hàng.

Cụ thể, các API đang bị giới hạn chỉ hỗ trợ các tài khoản thanh toán – chủ yếu là tài khoản vãng lai và một số tài khoản tín dụng. Một số ngân hàng đã chủ động thêm dịch vụ tiết kiệm vào tài khoản của khách hàng, nhưng con số này là rất nhỏ. Hạn chế đó đã khiến khách hàng không thể xem được tất cả thông tin về tài khoản ngân hàng của mình khi sử dụng các công cụ tổng hợp tài khoản. Điều này có thể khiến khách hàng không mấy mặn mà với các dịch vụ của Ngân hàng Mở và các tổ chức thì có khả năng mất đi những khách hàng tiềm năng của mình.

Ngân hàng Mở được phát triển nhằm đáp ứng tối đa nhu cầu của khách hàng, do vậy, các dịch vụ không nên chỉ dừng lại ở các dịch vụ thanh toán hay tín dụng mà cần mở rộng ra cho các dịch vụ thế chấp, đầu tư, lương hưu và bảo hiểm… Ngoài khả năng chuyển tiền nhanh chóng giữa các tài khoản ngân hàng, khách hàng còn có thể quản lý toàn bộ bức tranh tài chính của mình trên một ứng dụng duy nhất. Từ đó các ứng dụng sẽ giúp khách hàng có thể tiết kiệm tối đa bằng các dịch vụ chuyển đổi và gia hạn tự động phù hợp theo nhu cầu, đồng thời đưa ra các tư vấn tài chính/nợ nhanh hơn, rẻ hơn và phù hợp hơn. Vì vậy, ngoài Ngân hàng Mở, chúng ta cần bắt đầu nghĩ về Tài chính Mở – và cuối cùng là Dữ liệu Mở, chẳng hạn như kết hợp dịch vụ hóa đơn điện tử và đo lường thông minh.

Chiến thuật “Cây gậy và củ cà rốt”

Dù chưa được phổ biến rộng rãi, Tài chính Mở đã bắt đầu những bước đi đầu tiên. Tháng 12/2019, cơ quan Kiểm soát Tài chính Anh – FCA sẽ xem xét tính tuân thủ của hoạt động triển khai Tài chính Mở bằng việc ban hành văn bản kêu gọi đóng góp, chia sẻ về tương lai Tài chính Mở. Mọi tổ chức, cá nhân quan tâm đều có thể đóng góp ý kiến công khai.

Điều này cho thấy rằng các cơ quan quản lý nhà nước đóng một vai trò đặc biệt quan trọng trong việc thúc đẩy sự phát triển của Tài chính Mở hay Ngân hàng Mở. Các cơ quan quản lý cần đưa ra những chính sách kịp thời để đảm bảo rằng các doanh nghiệp, tổ chức không bỏ lỡ những cơ hội mà Tài chính Mở mang lại hay bị tụt hậu so với các nước trên thế giới trong lĩnh vực Tài chính.

Tuy nhiên, ngành dịch vụ tài chính không cần phải chờ đợi đến lúc có những quy định bắt buộc, mới phát triển thế hệ giải pháp Ngân hàng Mở, Tài chính Mở tiếp theo. Ngân hàng Mở đã chứng tỏ lợi ích kinh doanh: chi phí thấp hơn, hiệu quả cao hơn, nâng cao nhận biết của khách hàng, giữ chân khách hàng tốt hơn và cơ hội từ thị trường mới.

Viễn cảnh về việc phổ biến các dịch vụ dụng Tài chính số, Ngân hàng số trên phạm vi toàn cầu sẽ đến trong vài năm tới, và rất có thể, những tổ chức tiên phong nắm bắt công nghệ Ngân hàng Mở và Tài chính Mở, sẽ là những tổ chức có lợi thế nhất trong cuộc đua giành vị trí dẫn đầu.

Nguồn: https://www.fintechfutures.com/2020/07/from-open-banking-to-open-finance/

Tham khảo Nền tảng Ngân hàng Mở – DX Open Banking và những giải pháp Tài chính số khác của SAVIS tại đây!