Là một khái niệm không mới trong ngành Ngân hàng, Ngân hàng Mở – Open Banking hiện là phương thức an toàn nhất dành cho khách hàng, với mục đích kiểm soát dữ liệu tài chính và việc chia sẻ các dữ liệu này cho những bên khác ngoài ngân hàng.

Để Ngân hàng Mở hoạt động thực sự có hiệu quả, các ngân hàng, ngoài cung cấp APIs cho các bên thứ 3, cần chú trọng mang tới hành trình trải nghiệm xuyên suốt cho khách hàng trên website và cả các ứng dụng di động, nhằm lấy được sự chấp thuận/sự hài lòng/hợp tác từ phía khách hàng.

Do đó, tổ chức triển khai và kiểm soát Ngân hàng Mở (OBIE) – chịu trách nhiệm trong việc đảm bảo các ngân hàng phải tuân thủ các quy định liên quan – đã đưa ra hàng loạt nội dung mang tính định hướng cho ngân hàng, bao gồm Tài liệu hướng dẫn quản trị trải nghiệm khách hàng (CEG) vào ngày 14 tháng 3 năm 2019. Trong đó:

– Cải thiện quy trình chuyển hướng hiện tại từ các ngân hàng sang các bên thứ 3, và ngược lại

– Đa dạng và chuyên biệt hóa các quy trình dành riêng cho các trường hợp khác nhau từ những khách hàng khác nhau

– Bắt buộc áp dụng điều hướng từ ứng dụng sang ứng dụng đối với quy trình trên thiết bị di động

– Phát triển quy trình chấp thuận 2 bước song song với quy trình chấp thuận 3 bước

Tại bài viết này, chúng ta sẽ đi sâu vào việc điều hướng giữa các ứng dụng trên thiết bị di động

Chuyển hướng app-to-app trên thiết bị di động là gì?

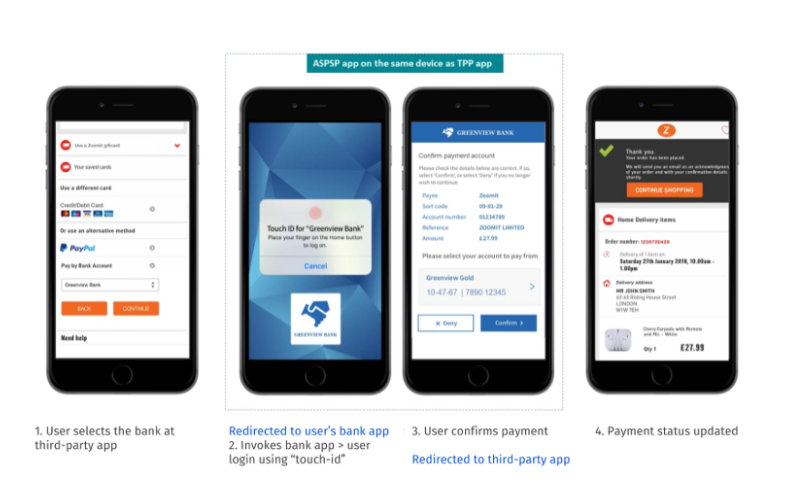

Khi người dùng chọn ứng dụng từ bên thứ 3 để truy cập và thực hiện thanh toán với API tiêu chuẩn của Ngân hàng Mở, người dùng cuối sẽ được điều hướng 2 lần:

1.Từ ứng dụng của bên thứ 3, khách hàng được điều hướng tới ứng dụng của ngân hàng (đăng nhập và chấp thuận)

2.Từ ứng dụng của ngân hàng, quay lại ứng dụng của bên thứ 3 để hoàn thành quy trình thanh toán

Đối với quy trình bắt nguồn từ thiết bị di động, khi mà người dùng cuối sử dụng các ứng dụng từ bên thứ 3 và ứng dụng ngân hàng, việc điều hướng từ ứng dụng này sang ứng dụng khác cần đảm bảo mang tới trải nghiệm xuyên suốt. Quy trình này sẽ điều hướng người dùng sang ứng dụng ngân hàng đã được cài đặt sẵn trên di động, bỏ qua trình duyệt (ví dụ Chrome/Safari) trên thiết bị di động, cho phép người dùng chấp thuận giao dịch nhanh hơn, thuận lợi hơn và đơn giản hơn rất nhiều. Vậy trong trường hợp người dùng chưa cài đặt bất cứ ứng dụng ngân hàng nào trên di động? Câu trả lời là, họ sẽ được điều hướng sang giao diện web của ngân hàng trên thiết bị di động.

Lợi ích của điều hướng giữa các ứng dụng với khách hàng

Người tiêu dùng đang ngày càng trở nên quen thuộc với các ứng dụng trên môi trường điện tử, và việc sử các ứng dụng của ngân hàng trên thiết bị di động để thanh toán đang ngày càng trở nên phổ biến, việc quản lý tài chính hoặc thanh toán khi giao dịch thương mại điện tử, đòi hỏi phương thức sinh trắc học để định danh nhanh chóng, thuận tiện cho người dùng.

Dữ liệu nghiên cứu khách hàng từ Ngân hàng Mở cho thấy, phần lớn người dùng có xu hướng thiên về quy trình dựa trên ứng dụng thông qua bảo mật sinh trắc học, ví dụ như dấu vân tay hoặc face-ID. Dưới đây là một vài ích lợi nổi bật:

– Tối ưu quy trình xác thực giao dịch của người dùng thông qua ngân hàng một cách nhanh chóng, thuận tiện, tăng tỷ lệ chuyển đổi

– Tăng trải nghiệm khách hàng và tính tương tác giữa người dùng với các ứng dụng bên thứ 3

– Tạo điều kiện để Ngân hàng Mở được tiếp nhận dễ dàng hơn, trở thành lựa chọn tối ưu nhất cho việc thanh toán và truy xuất dữ liệu tài chính trên thiết bị di động

Vậy những cơ quan nào cần ứng dụng Ngân hàng Mở, và bằng cách nào?

Cả ngân hàng và các bên thứ 3 đều cần áp dụng các hình thức liên kết sâu với chức năng điều hướng giữa các ứng dụng để phục vụ quy trình thanh toán thông qua Ngân hàng Mở. Dưới đây là tài liệu Hướng dẫn dành cho các hệ điều hành trên di động:

iOS: https://developer.apple.com/ios/universal-links/ (hỗ trợ lên tới 99% cho người dùng hệ điều hành iOS, từ iOS 9 trở lên).

Android: https://developer.android.com/training/app-links/index.html (hỗ trợ 70% cho người dùng hệ điều hành Android, từ Android 6.0 trở lên).

Khi nào thì chức năng này chính thức được ngân hàng sử dụng?

Cả 9 ngân hàng lớn nhất thế giới hiện đang đưa ra những thời hạn cuối cùng nhằm thực hiện giai đoạn 3 theo tiêu chuẩn cho Ngân hàng Mở kể từ ngày 14/3/2019

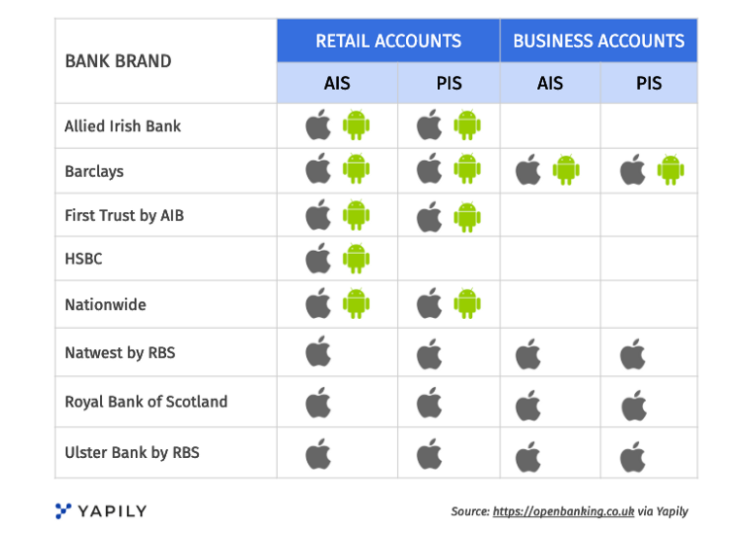

Quy định này yêu cầu các ngân hàng hỗ trợ quy trình điều hướng giữa các ứng dụng cho các đối tượng dưới đây:

– Mọi nhãn hiệu ngân hàng tư nhân (theo quy định CMA ban hành)

– Các dòng sản phẩm trong phạm vi PSD2 – Kinh doanh ngành hàng bán lẻ

– Các trường hợp sử dụng Ngân hàng Mở – Các dịch vụ quản lý thông tin tài khoản (AIS) và Dịch vụ khởi tạo thanh toán (PIS)

– Bất kỳ hệ sinh thái thiết bị hiện có hỗ trợ liên kết sâu — iOS, Android

Hiện có bao nhiêu ngân hàng hỗ trợ điều hướng giữa các ứng dụng cho người dùng?

Hiện tại, các ngân hàng đang ứng dụng cơ chế điều hướng này được chỉ ra như sau – với phân tích về dòng sản phẩm, thương hiệu, quy trình OB và thiết bị được hỗ trợ:

Đơn vị quản lý cạnh tranh và thị trường mới CMA (Anh) vào ngày 1 tháng 4 đã ban hành các quy định đối với 5 ngân hàng chưa cung cấp đầy đủ chức năng điều hướng giữa các ứng dụng theo thời hạn được đưa ra tại Quy định về Tiến trình thực hiện và Kế hoạch dự án (ATPP). Những quy định này chỉ rõ các hoạt động mà các ngân hàng liên quan phải thực hiện, đối với những ngân hàng không cung cấp cho khách hàng chức năng này, sau thời hạn được quy định tới vài tháng, sẽ có đội ngũ chuyên gia để xác nhận các kế hoạch và theo dõi tiến trình thực hiện của họ.

Thời hạn bắt buộc đối với các ngân hàng?

Tháng 9 là thời hạn cuối cùng để thực hiện tuân thủ tiêu chuẩn kỹ thuật PSD2 và yêu cầu từ cơ quan quản lý thị trường CMA, các ngân hàng phải phát hành chức năng điều hướng app-to-app theo quy định từ OBIE và cơ quan quản lý. Dưới đây là thời hạn cuối cùng đối với Ngân hàng Ireland, Ngân hàng Danske, LBG, Santander, HSBC cho tài khoản doanh nghiệp và bán lẻ (bao gồm cả Thông tin tài khoản và Khởi tạo thanh toán):

Hiện quy trình điều hướng từ Ngân hàng Mở đang ngày càng thân thiện, phù hợp với mọi giao dịch mua sắm, bán lẻ, kinh doanh của người dùng di động. Với những lợi ích lâu dài và tích cực, người dùng sẽ càng hài lòng hơn với tốc độ chuyển đổi từ kênh thanh toán của ngân hàng hiện tại sang Ngân hàng Mở – nhanh chóng, đơn giản và an toàn.

Với những công nghệ mới nhất từ bên thứ 3, người dùng có thể sử dụng dịch vụ của mọi ngân hàng chỉ qua một API duy nhất. Điều này mang tới một quy trình không bị can thiệp, không bị gián đoạn, với cấu hình xuyên suốt dành mọi doanh nghiệp với mọi quy mô, đáp ứng mọi nhu cầu từ khách hàng.

Nếu bạn là một khách hàng khối Tài chính – Ngân hàng? Hay một technician luôn yêu thích công nghệ và có những mong muốn được trao đổi, chia sẻ về những chuyển biến mới nhất của Ngân hàng Mở tại Việt Nam và trên thế giới? Open Banking Magazine số đầu tiên do đội ngũ chuyên gia từ SAVIS lên ý tưởng đã chính thức được xuất bản theo dạng online, đón đọc tại: https://issuu.com/savisgroup/docs/open_banking_21012021-___n_n