Trong hơn một thập niên trở lại đây, chuyển đổi số trở thành một xu hướng toàn cầu và phát triển mạnh mẽ ở khắp mọi nơi. Tuy nhiên, tại châu Âu, ngành ngân hàng dường như vẫn chậm bắt nhịp với thời đại. Nhiều tổ chức tài chính mới thâm nhập vào thị trường ngân hàng gặp khó khăn do thói quen của khách hàng cũng như các quy định còn khá cứng nhắc. Song, theo số liệu thực tế, các tổ chức tập trung vào trải nghiệm người dùng tốt vẫn luôn dẫn đầu thị trường.

Giờ đây, nhờ những thay đổi mà Chính phủ đặt ra với ngành tài chính – ngân hàng, cách nhìn nhận và tương tác của người dùng với ngân hàng trực tuyến đang có nhiều thay đổi tích cực ở châu Âu.

Những thay đổi mang tính cách mạng

Chính phủ các nước thuộc liên minh châu Âu nhận định rằng các ngân hàng truyền thống hiện nay đang ngày càng “chậm và thiếu tính cạnh tranh”. Trong khi đó, các ngân hàng mới muốn tham gia vào thị trường lại gặp quá nhiều rào cản. Để giải quyết vấn đề này, các bộ luật quy định về dữ liệu khách hàng và ngân hàng đã được nghiên cứu và ban hành. Theo đó, mọi ngân hàng đều phải chia sẻ các thông tin trên môi trường số khi khách hàng yêu cầu.

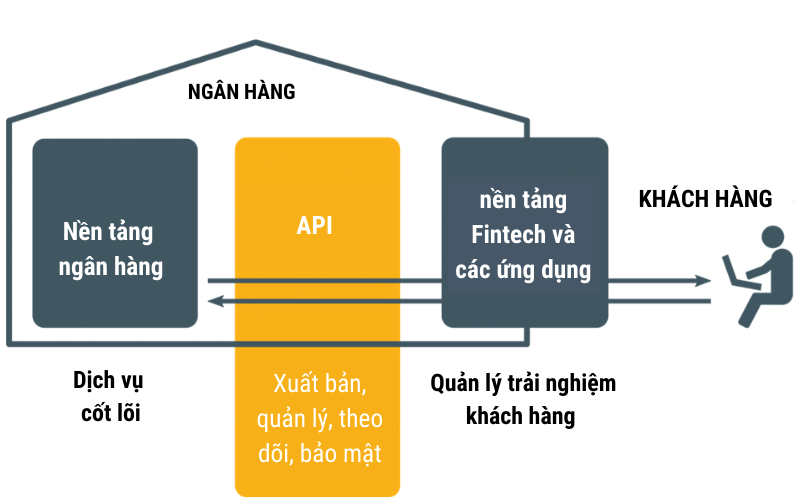

Với mô hình trên, các dịch vụ lõi ngân hàng trang bị thêm một giao diện số. Giao diện này còn gọi là Giao diện lập trình ứng dụng API, cho phép các ứng dụng và dịch vụ fintech từ bên thứ ba thu thập thông tin trực tiếp từ ngân hàng của người dùng. Đồng thời, cũng sẽ bổ sung thêm các tính năng cho người dùng ở ngay màn hình đầu tiên. Những tính năng này có thể được cung cấp bởi ngân hàng hoặc từ các doanh nghiệp khác.

Tất cả những thay đổi này đã được quy định chính thức kể từ tháng 1 năm 2018. Bên cạnh luật PSD2 ở châu Âu, chính phủ Anh cũng có một bộ luật riêng về ngân hàng mở.

Những thay đổi khi luật có hiệu lực

Bài viết tập trung phân tích, đánh giá hiệu quả cũng như cơ hội cho người dùng, doanh nghiệp trên 3 thay đổi lớn nhất khi luật có hiệu lực.

Thanh toán điện tử trực tiếp liên ngân hàng

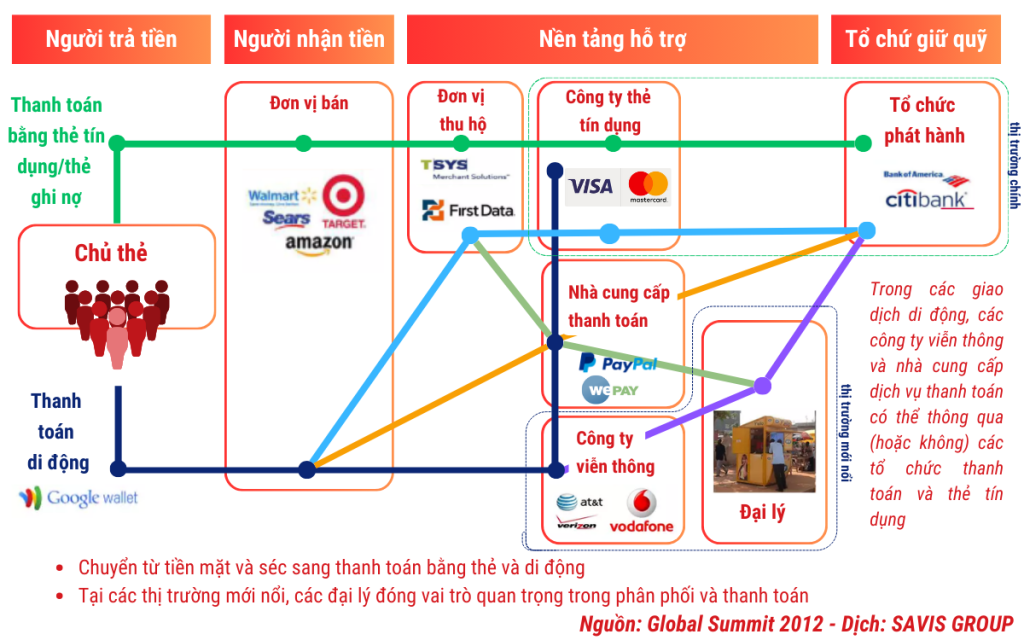

Một ví dụ đơn giản, đó là khi một khách hàng mua sắm trực tuyến và sử dụng thẻ debit để thanh toán. Quy trình thanh toán sẽ gồm nhiều bên tham gia:

- Người bán (có thể là Amazon)

- Đơn vị thu hộ (như WorldPay)

- Tổ chức điều phối với nhà cung cấp thẻ ghi nợ (ví dụ: Visa)

Sau đó, tiền sẽ cần được rút ra khỏi tài khoản ngân hàng của người dùng (có thể là nhờ Barclays). Cả quy trình này cần tới sự tham gia của rất nhiều công ty, và tất cả đều cần trả phí.

Nhưng hiện tại, nhờ công nghệ hiện đại, người dùng có thể rút ngắn quy trình nhiều bên bằng cách chuyển khoản trực tiếp từ ngân hàng (Barclays) tới thẳng người bán (Amazon).

Tác động tới người dùng

Thay vì phải điền toàn bộ thông tin thanh toán của thẻ ngân hàng, người dùng có thể cho phép Amazon truy cập vào tài khoản ngân hàng để trích xuất thông tin thanh toán. Trải nghiệm người dùng sẽ giống như đăng nhập vào các trang web khác bằng tài khoản Facebook hoặc Google. Ở lần đầu giao dịch, người dùng sẽ được điều hướng tới trang web chính thức của ngân hàng và yêu cầu chấp thuận ủy quyền, có thể thu hồi yêu cầu bất cứ lúc nào. Điều này giúp khách hàng trải nghiệm một hành trình thống nhất và chỉ cần bấm “lựa chọn” và “thanh toán”. Uỷ quyền theo hình thức này thuận tiện hơn với người dùng vì không phải liên tục điền đi điền lại thông tin thanh toán.

Chia sẻ thông tin liên thông giữa các tổ chức tài chính

Trước đây, có rất ít cách để thu thập thông tin ngân hàng của một người dùng, thứ nhất là phải đăng nhập vào tài khoản ngân hàng hoặc thứ hai, là điều hướng sang một trang web app. Nếu muốn các tổ chức khác thu thập được thông tin tài khoản ngân hàng, người dùng phải cung cấp cả thông tin đăng nhập. Và điều này vi phạm Điều khoản & Điều kiện của ngân hàng, cũng như có thể gây ra hàng loạt vấn đề về gian lận và lạm dụng tài chính.

Tác động tới người dùng

Giờ đây, theo những quy định mới, các ngân hàng cung cấp một cách thức bảo mật, an toàn khi các bên thứ ba truy cập vào thông tin ngân hàng. Người dùng có thể hợp nhất tất cả thông tin của mình ở một nơi và xem số dư ở tất cả các ngân hàng, tài khoản và thẻ. Hơn nữa, người dùng cũng có thể sử dụng thông tin này trong các dịch vụ tiện ích.

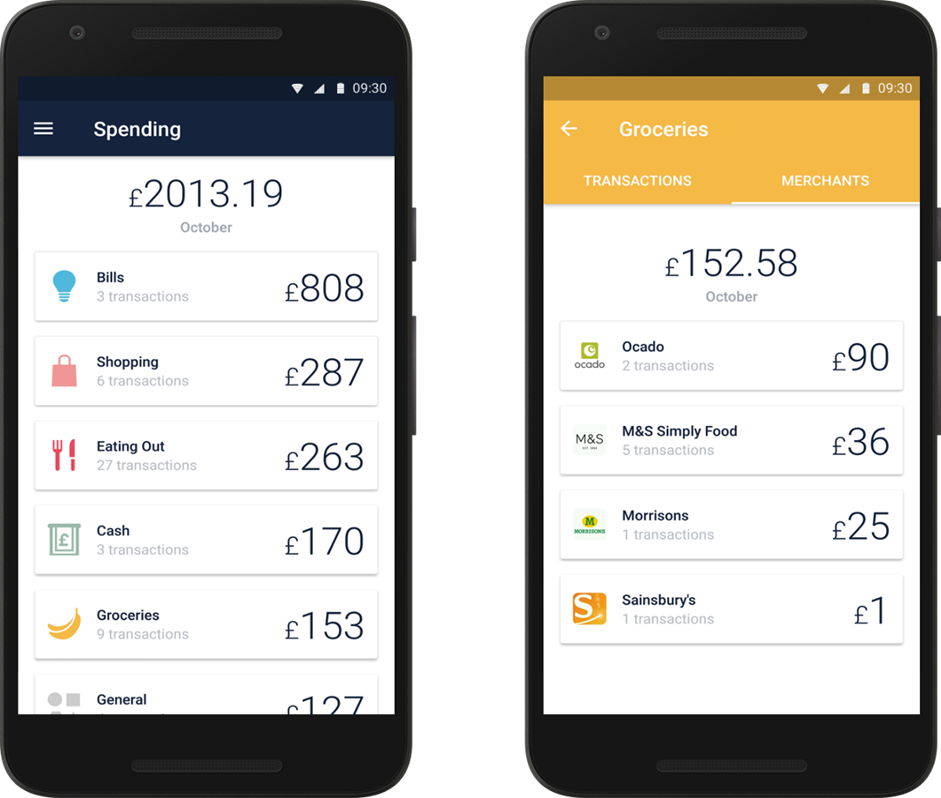

Ví dụ, các ngân hàng thách thức – challenger banks (là những ngân hàng bán lẻ nhỏ, mới thành lập, cạnh tranh trực tiếp với các ngân hàng lâu đời hơn) ở Anh như Monzo và Starling có thể phân tích chi tiết về thói quen chi tiêu của người dùng bằng cách chia các giao dịch này theo lĩnh vực (nhà hàng, thời trang,…) và theo địa chỉ mua hàng (Nike, Armani,…), sau đó là theo loại hình giao dịch.

Khi này, người dùng không phải chuyển đổi qua lại giữa các tài khoản để thanh toán, xem số dư,… mà chỉ cần kết nối với một dịch vụ – tổng hợp mọi tài khoản và thẻ tín dụng. Hiện có khá nhiều ứng dụng liên kết dạng như này và mang đến nhiều lợi ích cho người dùng, có thể kể đến như:

- Quản lý ngân sách, tín dụng cá nhân, giúp tiết kiệm thời gian, sử dụng dễ dàng

- Tiếp cận tốt hơn các khoản vay và tín dụng nhờ tổ chức thẩm định hồ sơ có quyền truy cập nhiều hơn vào thông tin khách hàng

- Dễ dàng khai thuế cá nhân hay doanh nghiệp nhỏ

- Chuyển tiền quốc tế đơn giản và tiết kiệm hơn

Có một câu chuyện thú vị vẫn được kể, đó là ngân hàng Monzo từng giúp một khách hàng lấy lại chiếc túi bị đánh cắp của mình ngay trong đêm bị trộm. Nhờ đó, người dùng cũng tin tưởng hơn vào các dịch vụ của ngân hàng.

Vay trực tuyến xác thực mạnh

Xác thực là phương thức mà nhờ đó ngân hàng và nhà cung cấp khoản vay xác định được người vay/người tiêu dùng là ai, có đúng là đối tượng đang yêu cầu dịch vụ/vay không. Những quy định mới yêu cầu xác thực đa yếu tố nhiều lĩnh vực cho mọi giao dịch mua hàng trực tuyến có giá trị từ €30 trở lên. Trong đó, ba phương thức xác thực phổ biến:

- Thông tin người dùng biết (mật khẩu/ mã PIN)

- Thông tin người dùng có (số điện thoại, ứng dụng, thiết bị vật lý như usb token)

- Những thông tin khẳng định người dùng (Sinh trắc học như dấu vân tay, định dạng bằng khuôn mặt)

Sử dụng nhiều hơn một trong những phương pháp trên cùng nhau thì được gọi là “xác thực hai yếu tố” hoặc “xác thực đa yếu tố”.

Xác thực đa yếu tố đã trở nên phổ biến để xác nhận người thanh toán mới thông qua máy đọc thẻ, thiết bị bảo mật hay cuộc gọi xác nhận tự động. Tuy nhiên, đôi khi, cách xác thực này lại gây bất tiện cho người dùng vì bị ngắt quãng khi đang dùng website/app hay phải dùng tới hai hay ba thiết bị để xác thực.

Tác động tới người dùng

Lượng giao dịch trực tuyến bán lẻ tại châu Âu vào năm 2024 là khoảng 6.3 nghìn tỷ đô la Mỹ. Điều này có nghĩa, có rất người dùng phải xác thực đa yếu tố khi giao dịch, nó có thể là khó khăn nhỏ cho người dùng như đã giải thích ở trên. Vì vậy, việc có một phương thức xác thực đa yếu tố thông minh trong hành trình thanh toán của người dùng sẽ cần các các nhà bán lẻ trực tuyến quan tâm và giải quyết.

Tổng kết

Ngân hàng mở đã và đang đẩy mạnh tốc độ chuyển đổi trong lĩnh vực tài chính – ngân hàng, mở ra cánh cửa cho những trải nghiệm khách hàng mới.

Là một người tiêu dùng trực tuyến, người dùng nên cân nhắc các nhà cung cấp dịch vụ tài chính mới và cũng như các nền tảng tư vấn cá nhân hoá, tận dụng các cách thức thanh toán mới, đồng thời tự nâng cao bảo mật đối với phương thức thanh toán hiện tại.

Đối với các doanh nghiệp trong lĩnh vực tài chính hay bất kỳ tổ chức nào tham gia thanh toán trực tuyến, cơ hội và rủi ro luôn song hành với nhau. Điều quan trọng là các doanh nghiệp cần xem xét những thay đổi này tác động như thế nào đến trải nghiệm khách hàng để từ đó cải thiện dịch vụ của mình.

Về SAVIS Group và giải pháp SAVIS Open Banking Platform

SAVIS Group là nhà cung cấp dịch vụ tin cậy dẫn đầu thị trường và nằm trong TOP 10 doanh nghiệp Công nghệ thông tin hàng đầu Việt Nam. Với kinh nghiệm 20 năm thành lập và phát triển, SAVIS khẳng định vị thế vững chắc trên thị trường về Nền tảng – Dịch vụ – Giải pháp Chuyển đổi số, An toàn thông tin và Fintech.

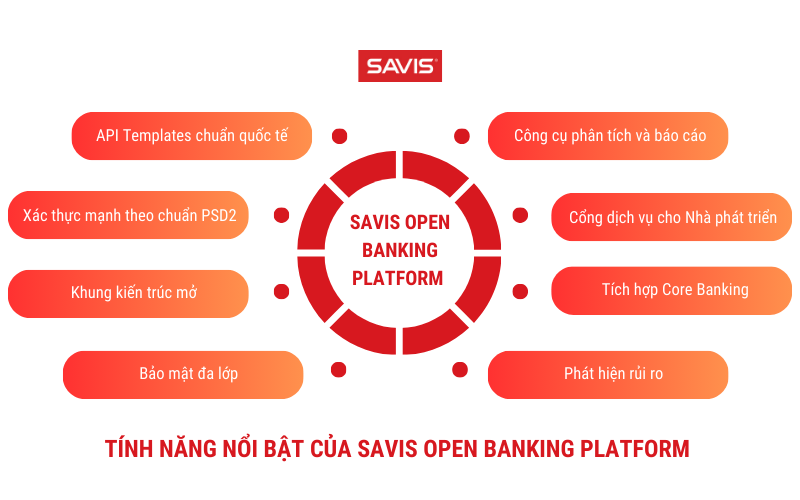

SAVIS Open Banking Platform là hệ giải pháp chuyên biệt dành riêng cho ngành Tài chính – Ngân hàng, do SAVIS Group phát triển, đáp ứng yêu cầu về pháp lý – công nghệ tạo ra sự kết nối và xây dựng hệ sinh thái tài chính số.

Tiêu chuẩn Bảo mật Financial-grade API

Ứng dụng các giải pháp bảo mật xác thực mạnh như OAuth (RFC 6749, RFC 6750), tiên phong cung cấp các giao thức Financial API với cấu trúc dữ liệu bảo mật JSON Data Schemas đáp ứng:

- Khả năng truy xuất dữ liệu tài chính an toàn, bảo mật theo chuẩn OAuth

- Tính năng tương tác và đồng bộ dữ liệu liên thông với nền tảng tài chính thế giới

- Đảm bảo sự riêng tư và kiểm soát đối với dữ liệu tài chính nhạy cảm

Định danh xác thực mạnh SCA – Quản lý định danh và Truy cập IAM

Các tổ chức – doanh nghiệp tài chính định danh, xác thực người dùng cuối nhanh chóng, bảo mật, đa kênh trên mọi nền tảng, giúp giảm thiểu tối đa rủi ro trong giao dịch điện tử:

- Hỗ trợ đa dạng hình thức xác thực: sinh trắc học, chứng thư số chuẩn eIDAS, hay thông qua các Cơ sở dữ liệu Quốc gia,…

- Ứng dụng xác thực mạnh theo mô hình PSD2 của các ngân hàng Châu Âu

- Hệ thống Quản lý định danh và Truy cập (Identity & Access Management) nâng cao trải nghiệm người dùng, giảm thiểu quy trình xác thực lại

- Hỗ trợ xác thực đa yếu tố (MFA) với hình thức SMS/OTP, FIDO, DUO

- Mở rộng và tích hợp các công nghệ eKYC khác đáp ứng Đạo Luật chống rửa tiền AML của các Ngân hàng thế giới

Thiết kế và phát triển các API (API Design Service) theo nhu cầu doanh nghiệp

Tối ưu hóa tài nguyên API, cung cấp hệ giải pháp toàn diện, đầu – cuối theo nhu cầu đa dạng của các tổ chức, doanh nghiệp Tài chính – Ngân hàng tại Việt Nam.

Kết nối ngay với chuyên gia của SAVIS để tận dụng và trải nghiệm những tính năng, lợi ích vượt trội từ ngân hàng mở – Open Banking ngay hôm nay!